Estamos en pleno “mercado climático” estadounidense y en condiciones normales los precios de los futuros de granos gruesos en el CME Group (Chicago) estarían seguramente en una fase alcista.

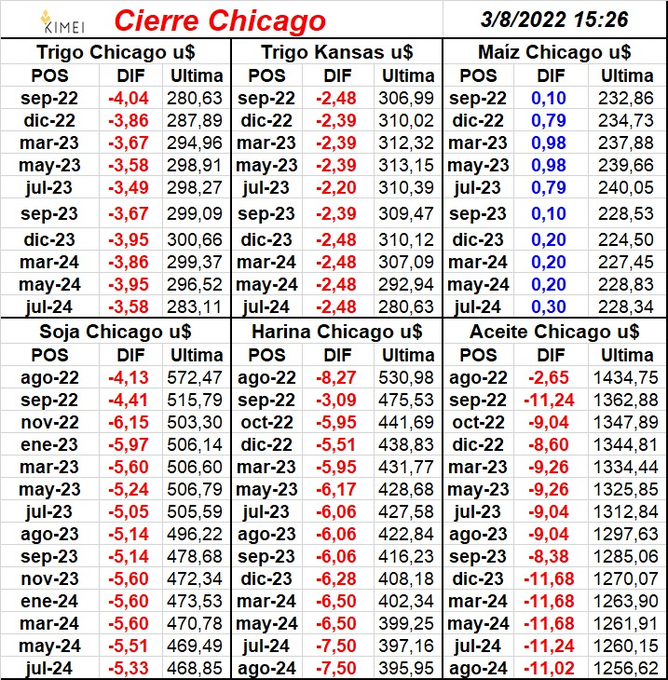

Pero hoy (nuevamente) el factor financiero se llevó puesto los precios de los todos los productos del complejo sojero en línea con un proceso de liquidación de posiciones en commodities instrumentado por grandes fondos corporativos y de inversión. Solamente los precios de los futuros de maíz lograron (apenas) sobrevivir hoy a la “furia” vendedora.

Las tensiones geopolíticas crecientes entre EE.UU. y China siguen siendo en lo inmediato los factores preponderantes en la formación de los precios de los commodities en general y de los productos agroindustriales en particular.

Las tensiones geopolíticas crecientes entre EE.UU. y China siguen siendo en lo inmediato los factores preponderantes en la formación de los precios de los commodities en general y de los productos agroindustriales en particular.

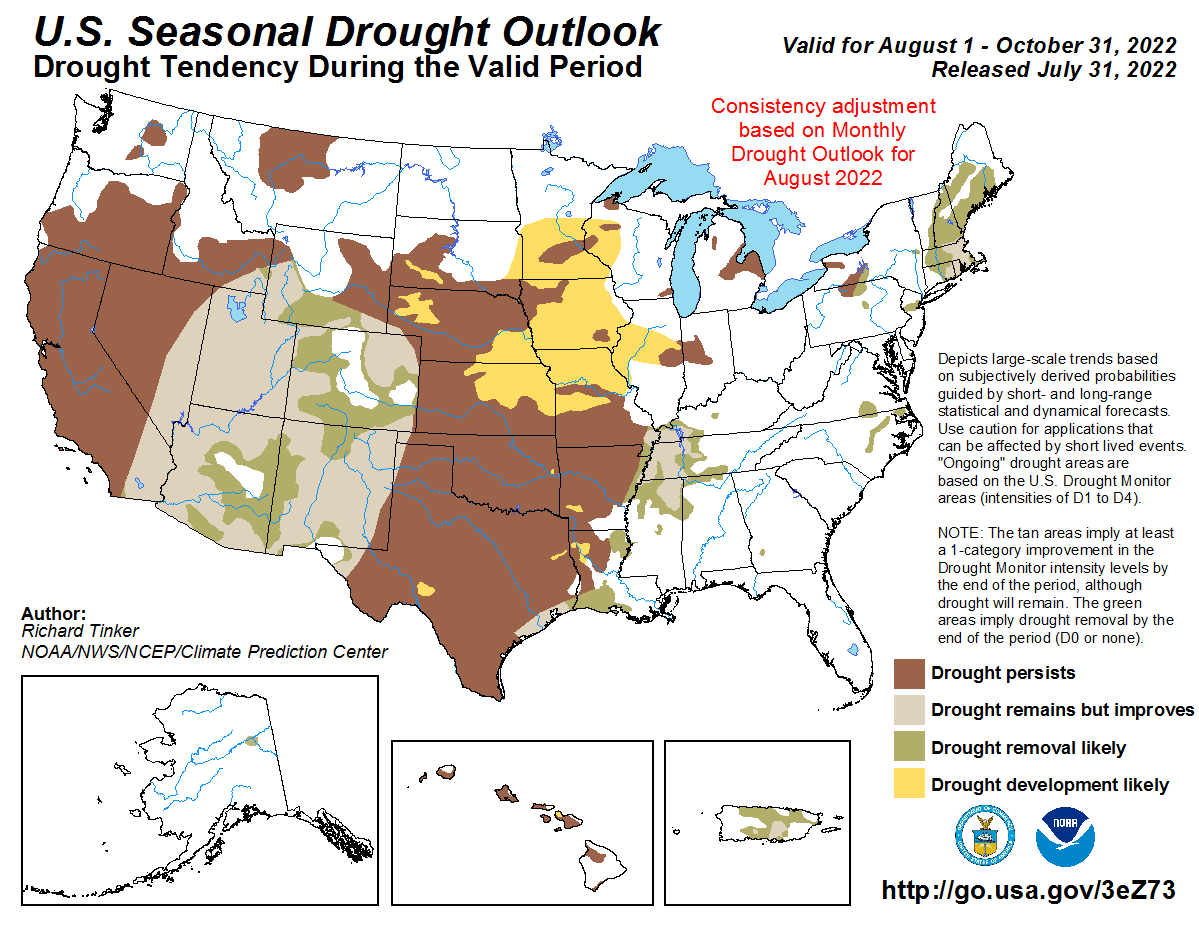

Sin embargo, los fundamentos intrínsecos del mercado agrícola son eminentemente alcistas, dado que las perspectivas climáticas en la principal región productiva estadounidense no son favorables en un escenario de progresiva restricción hídrica.

Vale tener en cuenta que un 89% del área maicera de EE.UU. se encuentra en floración, mientras que otro 35% está en la etapa de grano pastoso, según datos provistos el lunes pasado por el USDA. En lo que respecta a soja, un 56% de la superficie del cultivo en EE.UU. está atravesando el período crítico de llenado de vainas.

Vale tener en cuenta que un 89% del área maicera de EE.UU. se encuentra en floración, mientras que otro 35% está en la etapa de grano pastoso, según datos provistos el lunes pasado por el USDA. En lo que respecta a soja, un 56% de la superficie del cultivo en EE.UU. está atravesando el período crítico de llenado de vainas.

La cuestión central es que, debido a los bajos stocks internos de maíz y soja presentes en EE.UU., esa nación no se puede dar el lujo de perder una sola tonelada de ambos granos gruesos, lo que implica que la posibilidad de un recorte en la cosecha enciende todas las “alarmas”.

El último informe mensual del Departamento de Agricultura de EE.UU., publicado el mes pasado y que, por lo tanto, no consideraba aún un eventual recorte de la producción de maíz por factores climáticos adversos, mostraba que EE.UU. no lograría recomponer sus reservas internas del cereal.

En soja el panorama resultaba aun más crítico dado que, inclusive ajustando las exportaciones previstas, el stock final interno del poroto en EE.UU. al finalizar 2022/23 era calculado en apenas 6,27 millones de toneladas versus 5,85 millones en 2021/22.

Sin embargo, nada de eso tiene importancia porque las ventas masivas de futuros de commodities, realizadas al “barrer” por administradores de grandes fondos, vienen provocando caídas sistemáticas del valor de las principales materias primas, tales como el petróleo, el cobre y, por supuesto, también los granos.