En el boletín semanal de la Bolsa de Comercio de Rosario (BCR), los economistas Julio Calzada y Franco Ramseyer analizan datos aportados por James M. MacDonald, un especialista del Servicio de Investigación Económica del USDA que investigó las empresas más relevantes a nivel mundial en lo que respecta a los mercados de semillas y fitosanitarios. MacDonald ya había realizado un análisis de las “Big Six”, cuando había seis empresas grandes que se distribuían el negocio. Ahora quedan solo cuatro y algunas de ellas son enorme.

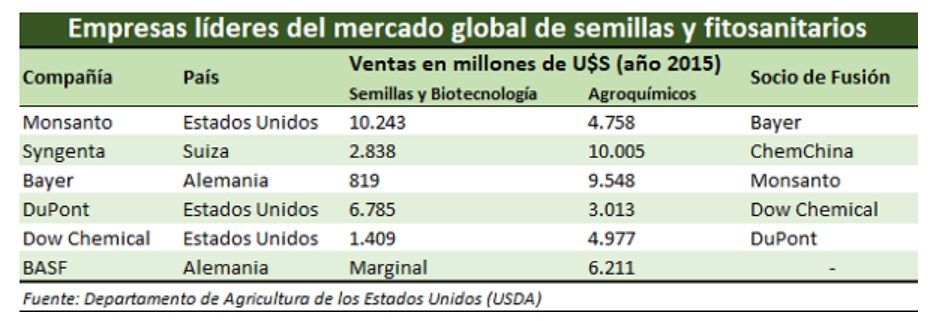

En 2015 las ventas mundiales de semillas y fitosanitarios estaban dominadas por seis empresas: BASF, Bayer, Dow Chemical, DuPont, Monsanto y Syngenta, mejor conocidas como las “Big Six”.

Pero en 2015 y 2016 se anunciaron tres fusiones que involucraban a cinco de estas seis grandes empresas. Luego de muchos filtros de las regulaciones de Estados Unidos, la unión Europea y otros países, en 2017 y 2018 se completaron las fusiones, luego de que las compañías involucradas aceptaran desprenderse de algunos de sus activos, vendiéndoselos a otras empresas del sector para asegurar las condiciones de competencia.

Ver Caras de felicidad en Syngenta tras la compra de Nidera Semillas

Las tres fusiones que avanzaron fueron las de Dow Chemical y DuPont, la de ChemChina con Syngenta, y la de Bayer con Monsanto. Es decir, solo BASF quedó al margen de este proceso.

Ahora, el informe del USDA citado por la BCR, comenta cómo siguió el proceso de cada una de las fusiones luego de la intervención de los organismos regulatorios.

En el caso de Dow Chemical y DuPont, dos compañías estadoundienses que dieron origen a Corteva, se decidió que DuPont se desprendiera de parte de sus activos en los mercados de pesticidas, los que mayor concentración generarían. Fueron vendidos a la estadounidense FMC Corporation, que fabrica pesticidas y productos derivados del litio. A su vez, a Dow Chemical se le solicitó que desinvirtiera en algunos mercados de químicos que no están relacionados a la agricultura.

Ver Pablo Ramírez: “Vemos la oportunidad de empezar a jugar más fuerte en el mercado de semillas”

Como las autoridades brasileñas manifestaron su preocupación en relación a los mercados de semillas de maíz, en los que las dos empresas eran competidores, Dow debió realizar una venta de activos, que fueron transferidos a CITIC Agri Fund, una división de la compañía estatal china CITIC Ltd.

En el caso de la compra de Syngenta por parte de la estatal ChemChina (China National Chemical Corporation), por la friolera de 43 mil millones de dólares, el ojo de los países se centró particularmente en tres mercados de pesticidas: Paraquat, Abamectin y Clorotalonil, en los cuales la unión de las empresas podría hacer peligrar la competencia. Parte de esos activos fueron vendidos a la compañía californiana American Vanguard.

Ver Una charla con Juan Farinati: Bayer está muy lejos de querer jubilar el glifosato

Finalmente, en la más comentada de las fusiones, la de la alemana Bayer con la estadounidense Monsanto, por la que se ofrecieron 66 mil millones de dólares, había bastante complementariedad, ya que Monsanto se especializaba mayormente en el rubro de semillas y biotecnología mientras que Bayer lo hacía en fitosanitarios. De todos modos, se identificaron numerosos mercados en donde había riesgo de que se generase poder monopólico.

“La fusión entre estas compañías recién se hizo efectiva en junio de 2018, luego de que Bayer vendiese una considerable cantidad de activos a la otra gran firma alemana, BASF. En particular, BASF adquirió todos los negocios de semilla de soja, canola y vegetales de Bayer y la mayor parte de su negocio de semillas de algodón, así como las capacidades de Investigación y Desarrollo (I+D) para los cultivos antedichos y para el trigo híbrido. También se vendieron a BASF varios negocios de herbicidas, productos para el tratamiento de semillas, y un negocio de agricultura digital de Bayer.