Si bien los fundamentos presentes en el mercado internacional de productos agroindustriales son marcadamente alcistas a causa de una oferta que no alcanza a seguir el ritmo de la demanda, el factor financiero se cierne como una amenaza difícil de proyectar.

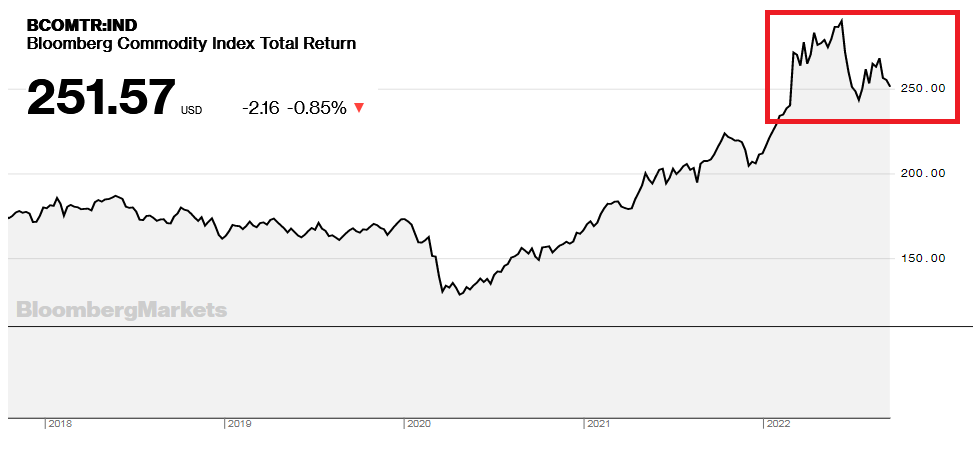

Al evaluar la evolución reciente de una canasta de materias primas básicas, por ejemplo con el índice Bloomberg Commodity Index Total Return (BCOMTR), integrado por activos energéticos, minerales y agroindustriales, puede observarse que luego de la pandemia dicho índice comenzó a escalar de manera significativa.

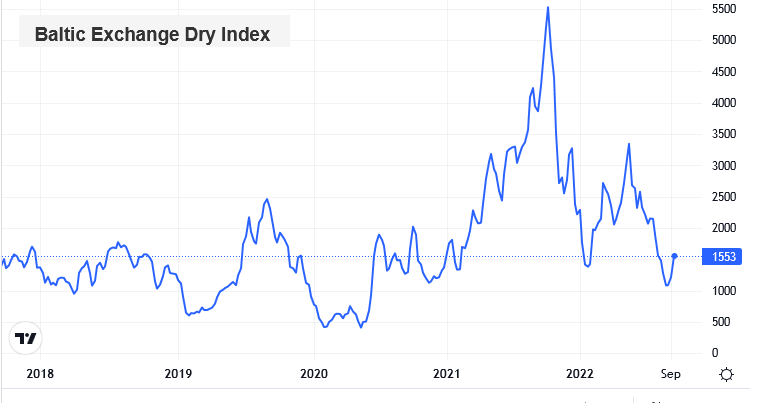

Al contrastar el BCOMTR con el Baltic Dry Index, un indicador elaborado por Baltic Exchange que refleja el promedio de valores de fletes de commodities de las mayores compañías marítimas a nivel global, es factible advertir que, en una primera etapa, el alza de las materias primas estuvo fundamentalmente sustentada en un crecimiento de la demanda global de commodities.

Al contrastar el BCOMTR con el Baltic Dry Index, un indicador elaborado por Baltic Exchange que refleja el promedio de valores de fletes de commodities de las mayores compañías marítimas a nivel global, es factible advertir que, en una primera etapa, el alza de las materias primas estuvo fundamentalmente sustentada en un crecimiento de la demanda global de commodities.

Eso se explica fundamentalmente porque el gobierno chino, adelantándose al nuevo panorama geopolítico que se presentaría en 2022 con el conflicto ruso-ucraniano, comenzó a importar grandes cantidades de materias primas de manera frenética con el propósito de recomponer existencias de las mismas.

Eso se explica fundamentalmente porque el gobierno chino, adelantándose al nuevo panorama geopolítico que se presentaría en 2022 con el conflicto ruso-ucraniano, comenzó a importar grandes cantidades de materias primas de manera frenética con el propósito de recomponer existencias de las mismas.

Pero ese proceso emprendido por China –tal como refleja la evolución del Baltic Dry Index– comenzó a desacelerarse hacia fines de 2021 y, sin embargo, el BCOMTR siguió subiendo fuerte hasta comienzos de junio de este año, lo que indica que los administradores de grandes fondos corporativos y de inversión siguieron volcando hasta entonces grandes cantidades de capitales en contratos futuros de commodities.

Pero en junio pasado, precisamente, se registró la primera “corrección” del BCOMTR, la cual, luego de un respiro momentáneo, volvió a tomar impulso en las últimas semanas.

Ese fenómeno puede tener seguramente diversas explicaciones, entre las cuales pueden incluirse los temores derivados de una recesión global marcada por una elevada inflación (estanflación), una grave crisis energética (y por lo tanto económica y social) en la Unión Europea, una crisis sistémica en el sector financiero e inmobiliario de China que probablemente está siendo disfrazada con problemas ocasionados por supuestos grandes brotes de Covid-19 y, finalmente, una reorganización de los flujos comerciales derivados de una guerra comercial entre China y EE.UU. a partir de las tensiones mal resueltas sobre la cuestión de Taiwán.

Lo usual, en los momentos álgidos, es que los administradores de carteras de inversión vendan de manera masiva todos los contratos de commodities –sin importar las particularidades de cada mercado– para relocalizar capitales en activos líquidos de bajo riesgo hasta que “aclare”.

La gran pregunta que queda por responder es cómo reaccionarán las materias primas agroindustriales una vez pasado el “susto” inicial, dado que, ante la consolidación de una recesión global, el nivel de vida general seguramente descenderá, pero las dietas adoptadas por la nueva clase media emergente global no deberían experimentar mayores cambios y, en tal escenario, los commodities agroindustriales deberían “despegarse” de los energéticos y los minerales.

El índice BCOMTR está integrado por una canasta de contratos futuros, los cuales se van “roleando” con las posiciones más cercanas a medida que las anteriores expiran, de activos energéticos (como el petróleo, gas natural, gasoil, nafta), agroindustriales (maíz, trigo, poroto, aceite y harina de soja), metales industriales (cobre, aluminio, zinc y níquel), metales preciosos (oro y plata), azúcar, café, algodón y hacienda.