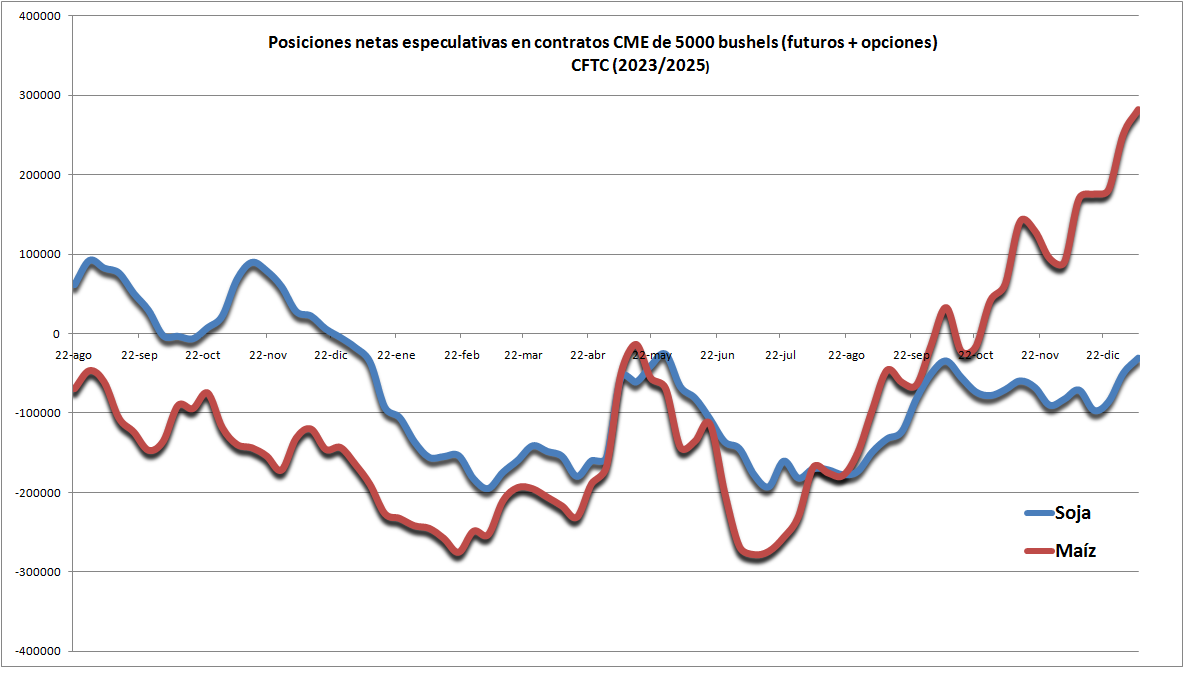

Los administradores de fondos especulativos que negocian contratos agrícolas en el CME Group (“Chicago”) siguen incrementando “apuestas” alcistas en maíz al tiempo que están liquidando posiciones “vendidas” en soja para anticiparse a un eventual escenario más favorable para la oleaginosa.

El martes de la semana pasada –según datos publicados hoy lunes por la Commodity Futures Trading Commission– la posición neta de los fondos agrícolas en futuros y opciones de maíz subió un 12% respecto de la semana previa para registrar el nivel más elevado desde febrero de 2023.

Las posiciones netas surgen de la diferencia entre las posiciones compradas (“long”, que fijan un precio techo y por ende apuestan a un mercado alcista) y las posiciones vendidas (“short”, que fijan un precio piso y por lo tanto apuestan a un mercado bajista). Tales registros se difunden con algunos días de retraso para evitar que tal información impacte en las cotizaciones de granos.

Los precios del cereal en Chicago recibieron la semana pasada un nuevo impulso alcista con un informe del USDA que recortó la cosecha prevista de maíz estadounidense 2024/25, lo que implica que el balance de oferta y demanda mundial del cereal estará por demás ajustado.

Vale tener en cuenta que las estimaciones del USDA a escala global contienen números muy “inflados” en lo que respecta a la oferta exportable sudamericana. Por ejemplo: el organismo estadounidense estima que en 2024/25 Brasil exportaría 47 millones de toneladas de maíz, cuando la entidad oficial brasileña Conab dice que esa cifra no puede superar los 34 millones de tonelada. Para la Argentina proyecta una oferta exportable de 36 millones de toneladas, número que también está en duda con la sequía presente en la zona pampeana y la amenaza latente de la “chicharrita del maíz”.

Por otra parte, el maíz en EE.UU. tiene una demanda muy firme tanto del sector de las proteínas animales como de las fábricas de biocombustibles. Un dato clave es que las exportaciones de bioetanol están alcanzando un récord histórico.

En cuanto a la soja, el hecho de que muchos operadores especulativos estén desarmando posiciones “vendidas” (bajistas) implica que se están preparando para un eventual rebote de las cotizaciones de la oleaginosa, el cual se explica tanto por un aumento esperado del consumo interno de aceite de soja como por una menor oferta a nivel mundial a causa de la restricción hídrica presente en la Argentina.

El viernes pasado el Departamento del Tesoro de EE.UU. publicó el primer documento relativo a cómo funcionará el nuevo régimen de promoción de biocombustibles denominado 45Z, en el cual se expresa claramente que el aceite de cocina usado (UCO por sus siglas en inglés) de origen importado no será considerado al momento de asignar incentivos fiscales.

La consecuencia inmediata de ese escenario constituye un aumento de la demanda interna de aceite de soja en EE.UU., dado que el volumen de UCO importado empleado para elaborar biodiésel es actualmente muy significativo en ese país.