Un día antes de que el Departamento de Agricultura de EE.UU. (USDA) difundiera un informe bajista para el maíz, la mayor parte de los operadores especulativos habían comenzado a liquidar posiciones en contratos futuros del cereal del CME Group.

El miércoles el USDA proyectó de manera preliminar que en la cosecha 2021/22 –que comienza en septiembre próximo– EE.UU. logrará generar 380,7 millones de toneladas de maíz, una cifra bastante superior a las 360,2 y 345,9 millones producidas en las últimas dos campañas.

El miércoles el USDA proyectó de manera preliminar que en la cosecha 2021/22 –que comienza en septiembre próximo– EE.UU. logrará generar 380,7 millones de toneladas de maíz, una cifra bastante superior a las 360,2 y 345,9 millones producidas en las últimas dos campañas.

Esa estimación –que en los hechos es aún ciencia ficción porque falta muchísimo camino por recorrer hasta el mes de septiembre– fue interpretado como un factor bajista que potenció la liquidación de posiciones especulativas.

Y ayer jueves un factor inesperado sumó otra excusa bajista: se trató del cierre de un puente sobre el río Mississippi en la línea estatal de Tennessee-Arkansas, instrumentado con el propósito de revisar una grieta potencialmente peligrosa, lo que interrumpió el flujo de barcazas por el río Mississippi para provocar un congestionamiento en esa vía fluvial importantísima para la logística granaria estadounidense (recién en la tarde de hoy se restableció el tráfico de barcazas).

Tales eventos fueron los disparadores de una toma de ganancias agresiva en contratos de maíz del CME Group por parte de administradores de fondos agrícolas –que también afectó por “arrastre” a las cotizaciones de soja–, aunque ese evento especulativo no invalida los claros fundamentos alcistas presentes en el mercado global del cereal, especialmente hasta que se produzca la cosecha brasileña de maíz tardío, la cual ingresará al mercado recién en el próximo mes de julio.

En lo inmediato, EE.UU. está consumiendo sus reservas internas de maíz para abastecer a una insaciable demanda china –como de hecho reconoció esta semana el USDA–, mientras que en Brasil se espera una menor cosecha de maíz de segunda por inconvenientes climáticos. En tanto, en la Argentina la recurrente amenaza intervencionista también constituye un potencial evento alcista.

El contrato Maíz Julio 2021 CME Group terminó hoy en 253,4 u$s/tonelada versus 288,2 u$s/tonelada el viernes de la semana pasada, al tiempo que el contrato Soja Julio 2021 finalizó hoy en 582,8 u$s/tonelada contra 584,1 u$s/tonelada una semana atrás.

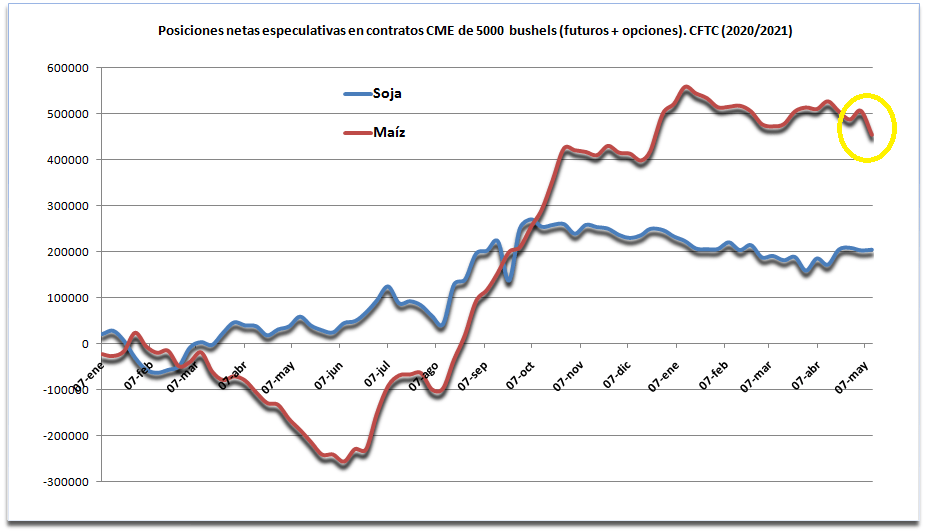

Al martes pasado –según los últimos datos publicados hoy viernes por la Commodity Futures Trading Commission– los administradores de fondos de inversión acumulaban una posición neta de 453.451 contratos de maíz del CME Group (futuros + opciones), mientras que en soja la misma era de 205.055. Las operaciones se difunden con tres días de retraso para evitar que tal información impacte en las cotizaciones de granos.

Las posiciones netas surgen de la diferencia entre las posiciones compradas (“long”, que fijan un precio techo y por ende apuestan a un mercado alcista) y las posiciones vendidas (“short”, que fijan un precio piso y por lo tanto apuestan a un mercado bajista).

¿Por qué el informe del USDA resultó bajista para el maíz y alcista para la soja?