En mucho casos los empresarios agropecuarios no tienen claro que el Estado es su principal deudor: basta con verificar en sus declaraciones juradas los montos de los saldos a favor en el Impuesto al Valor Agregado (IVA).

Cada vez que se presenta un quebranto –como el ocurrido por ejemplo en el desastre climático del ciclo 2022/23– los créditos fiscales de IVA técnicos de las empresas se incrementan y eso requiere instrumentar acciones específicas para evitar que los mismos se transformen en costos financieros y económicos.

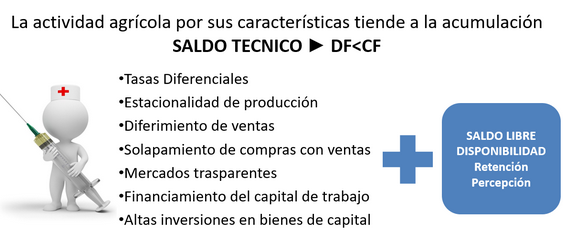

Los saldos técnicos surgen por la diferencia entre el IVA que se paga por la compra de insumos, servicios o inversiones necesarias para la producción y el que se cobra al momento de vender los granos.

El empresario paga 24% de cuando contrata un seguro agrícola y 21% cuando adquiere fitosanitarios, semillas y silobolsas, además de cuando contrata servicios de acondicionamiento de granos, fletes, asesoramiento e intereses de deuda, entre otros. Solamente la compra de fertilizantes y las labores agrícolas están equiparadas con un IVA del 10,5%, que es el que se aplica en la comercialización de granos.

“Esta diferencia de alícuotas afecta el principio de ‘neutralidad’ que debería regir en todo impuesto; lejos de eso, el diseño actual del IVA suele generar una acumulación de créditos fiscales que se mantienen en el tiempo y en muchas situaciones se convierten en incobrables. El drama es que ese costo no siempre es advertido por los productores, quienes, si bien sienten que ‘les falta plata en el bolsillo’, no logran identificar el origen del inconveniente”, explicó Mariano Echegaray Ferrer, titular del estudio homónimo, en un artículo publicado por AgroEducación.

El problema de los saldos técnicos de IVA, además de potenciarse en escenarios de aceleración inflacionaria, es que son regresivos porque perjudican a quienes realizan una mayor inversión tecnológica, a los que se encuentran en zonas más alejadas de los puertos y a quienes resultaron más afectados por desastres climáticos

Los saldos técnicos de IVA sólo pueden ser recuperados a través de mayores ventas, disminución de compras o bien por medio de la instrumentación de medidas paliativas que impliquen un cambio de alícuotas tantos de las compras como de las ventas.

Por ejemplo: propiciar, en la nueva campaña agrícola, la búsqueda de socios que aporten agroinsumos al esquema de negocios o bien solicitar que el servicio de fletes se cobre en la liquidación de la venta de granos. Existen diferentes alternativas por evaluar en cada caso en particular.

“Si al problema de base le sumamos el hecho de que vamos a tener, por las operaciones comerciales por realizar, retenciones y percepciones de IVA –que no son otra cosa que instrumentos que posee el Estado para adelantar el cobro de IVA–, entonces el inconveniente se agiganta para tornarse más perjudicial”, señaló Echegaray Ferrer.

“En definitiva: las empresas agropecuarias no solamente tienen en muchos casos saldos inmovilizados de IVA, sino que también deben anticipar el pago del impuesto para generar un nuevo crédito, conocido como ‘saldo de libre disponibilidad”, añadió.

En el caso de las retenciones, se generan menores ingresos por las ventas de la producción agropecuaria, mientras que por las percepciones se incrementa el pago por las compras realizadas. Tales anticipos generan un saldo a favor que puede utilizarse para compensar otros impuestos nacionales que adeude el contribuyente o bien solicitar su devolución, como es el caso de los reintegros a los productores agropecuarios.

“De todas maneras, en un contexto de altísima inflación podemos llegar a encontrarnos con créditos fiscales muy licuados que no permitan compensar impuestos en una proporción equivalente al capital retenido originalmente por el fisco”, comentó el especialista.

Echegaray Ferrer dijo que resulta muy importante conocer que los empresarios con operaciones que correspondan exclusivamente a la actividad agropecuaria pueden optar por practicar la liquidación del IVA en forma mensual y el pago del impuesto por ejercicio comercial.

Vale destacar que el fisco entiende por “actividades exclusivamente agropecuarias” las vinculadas a la explotación agrícola, ganadera, animales de granja, fruticultura, horticultura, avicultura y apicultura. Es decir: aquellos productores que complementen su actividad con la prestación de servicios o arrendamientos no pueden ejercer dicha opción.

“Destacamos que la posibilidad del pago de IVA anual permite a los productores agropecuarios diferir el pago de los saldos de IVA que se pudieran generar sin costos financieros asociados, lo que implica una pequeña revancha financiera ante un Estado voraz”, sostuvo.

Y afirmó que la búsqueda de la generación de valor agregado debe realizarse siempre con una mirada integral que abarque el ámbito productivo, comercial y financiero, pero también el impositivo, especialmente en un país con un diseño tributario que, lejos de facilitarle las cosas a los productores, se las complica por demás.

“Analizar distintas alternativas orientadas a recuperar el capital de trabajo inmovilizado en las declaraciones juradas, aprovechar al máximo el uso de los créditos fiscales, propiciar velocidad en el cobro de reintegros y anticiparse a los efectos distorsivos de los impuestos son algunas de las herramientas que cualquier empresa puede comenzar a utilizar para potenciar el valor agregado en el resto de los ámbitos de acción del negocio agropecuario”, resumió.