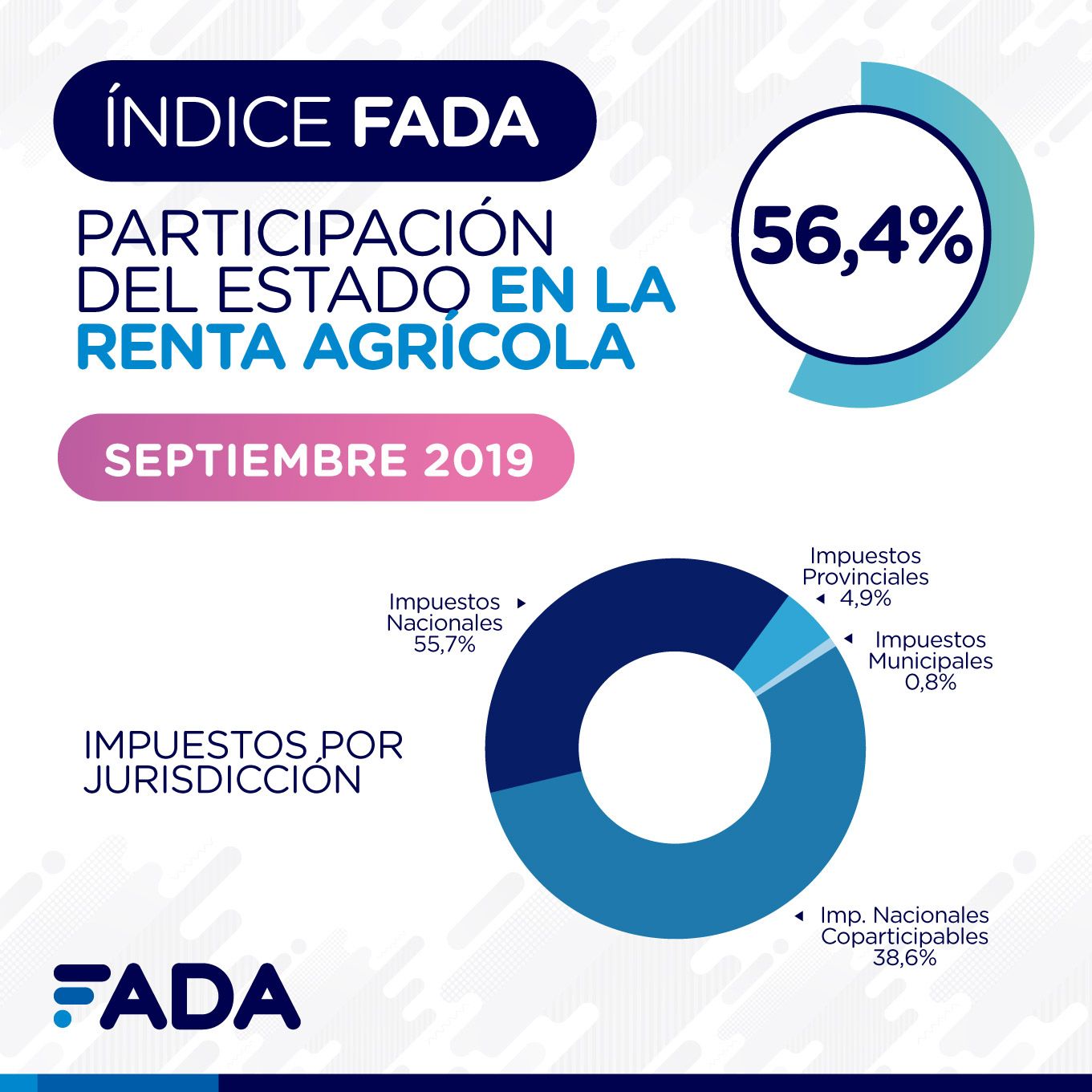

Como cada tres meses, la FADA (Fundación Agropecuaria para el Desarrollo de Argentina) presenta un Índice que evalúa la presión fiscal sobre el sector agrícola extensivo, que produce granos. La medición de septiembre 2019 reveló que el 56,4% de la renta agrícola se fue a pagar impuestos de los diferentes niveles del estado, tanto sea nacional, como provincial o municipal.

“Es decir que, de cada 100 pesos que genera el campo, 56,4 pesos van a los gobiernos”, enfatizó el estudio, dando cuenta de una elevada presión fiscal sobre el sector. De todos modos, del mismo trabajo surge que el gobierno de Mauricio Macri está terminando este primer periodo con una de las presiones impositivas históricamente más bajas sobre los productores de trigo, maíz y soja.

En rigor, si uno observa la evolución histórica del indice FADA verá que el 56,4% actual solamente es superado por el dato correspondiente a junio de 2018, antes del regreso de las retenciones para todos los productos exportables, incluidos los cereales, que hasta ahí tributaban 0% en ese tributo.

En este estudio, la renta es entendida como el resultado del valor de la producción menos los costos de producirla. De allí se deduce cuánto deben ceder los productores para pagar los impuestos. Un año atrás, en septiembre de 2018, el indicador era 4 puntos más elevado que ahora, de 60,9%. Y hace dos años, en septiembre de 2017, había llegado nada menos que a 71,1%, es decir 15 putnos por encima de la situación actual. En julio de 2015, sobre el cierre del gobierno de Cristina Kirchner, el mismo índice había tocado un techo de más de 94%.

Esto confirma que, a pesar de sus renuncios, el macrismo ha tratado de mantener un sendero de disminución de la presión impositiva sobre el sector productor de granos, al que liberó de retenciones al principio de la gestión (a excepción de la soja), aunque volvió a imponerlas en agosto de 2018, en menor proporción.

La baja que muestra actualmente el índice sobre el final del gobierno macrista refleja seguramente el impacto de la devaluación sufrida por la Argentina en los últimos dos años, que mejoró los números de los productores agrícolas y licuó algunos costos en pesos, aún a pesar de la suba de las retenciones. En los últimos 12 meses, el incremento del tipo de cambio fue del 48%, pasando de 38,50 pesos por dólar a 57 pesos. En los últimos 3 meses, se incrementó un 31,3%.

David Miazzo, economista Jefe de FADA, confirmó que “las variables que entran en juego en el movimiento del índice son principalmente el precio, el tipo de cambio, los costos y los rindes”.

Distintos tipos de impuestos se pagan con el producido de una hectárea agrícola:

- Los impuestos nacionales no coparticipables conforman el 55,7% del total de impuestos que afronta una hectárea agrícola en Argentina y son, principalmente, los derechos de exportación, a los que se le suma el impuesto a los créditos y débitos bancarios.

- Los impuestos nacionales coparticipables entre el Estado nacional y los Estados provinciales son el 38,6% de los impuestos medidos. La mayor parte la ocupa el impuesto a las ganancias y el IVA.

- Las provincias reciben parte de este 38,6% como coparticipación, y también recaudan diversos impuestos. Así, los impuestos provinciales son el 4,9% de los impuestos totales.

- Por último, los impuestos municipales conforman el 0,8% de los impuestos en el Índice FADA promedio nacional. El componente central de estos impuestos municipales son las tasas viales.

Mientras que el promedio ponderado de cultivos a nivel nacional es de 56,4%, la participación del Estado en soja es del 62,1%, en maíz 48,9%, en trigo 43,9% y en girasol 61,1%. Las diferencias entre cada cultivo radican en los impuestos, como el caso de soja que tiene 18% más de derechos de exportación que el resto, y en la renta que genera cada cultivo. Es decir, a menor rentabilidad mayor participación relativa de los impuestos.

Para profundizar en cada caso, se analizan los costos involucrados en una hectárea de maíz, para tomar como ejemplo. En el cálculo del índice se toma desde el valor FOB al resultado después de todos los impuestos. Por ello, se consideran los costos de exportación (fobbing), comercialización, transporte, seguros, administración y producción.

Primer y último periodo