Los analistas internacionales explican una realidad lechera que le deja en claro a Argentina que las oportunidades se están pasando por alto, mientras la política local sólo se empeña en impedir crecimiento, tanto interno, como externo, más allá de las posibilidades que dan los manejos, los suelos y muy a pesar de la sequía.

En las últimas horas y en diversas charlas, profesionales del IFCN (International Fact Checking Network) y del CNIEL (Centre National Interprofessionnel de l’Economie Laitière), ambos organismos internacionales reconocidos y fiables, coincidieron en que están dadas las condiciones para poder planificar el futuro del sector lechero, con herramientas clave.

A nivel global las industrias se enfocan en el desafio de la provisión adecuada de leche, los productores tienen que estar listos para responder con mayor producción, mientras que los asesores deben estar alertas en cuanto a la volatilidad de los precios y las tendencias en la demanda que van cambiando.

Hay golpes que recibe el sector en sus jugadores clave. Sin embargo, Argentina está entre los pocos países del mundo donde el costo de la producción de leche está más bajo, a diferencia de Canadá, Europa Central, aunque también bastante lejos de la neutralidad de Australia y Nueva Zelandia.

En Europa, Oceanía y Estados Unidos se consolidan los tambos con mayor cantidad de animales.

Las regulaciones sobre cambio climático, bienestar animal, e incluso la guerra están afectando los números de los costos de producción, los de oportunidad y los precios reales de la leche cruda. Muchos de los países emergentes están buscando la autoeficiencia productiva, pero la leche no siempre se consume donde se produce. En 2021 ese intercambio tuvo frenos por las dificultades de negocios derivados de la pandemia, aunque la demanda estaba elevada.

Oceanía, Europa, Estados Unidos, India, Argentina y Uruguay están entre los jugadores con mayor disponibilidad de materia prima para abastecer a las economías que traccionan la demanda.

Los rebotes que tiene la producción de leche no termina de satisfacer esa necesidad, a pesar de entrar en juego India o Pakistán, por ejemplo, se cambia el paradigma de la provisión, que ya no es una variable fija como lo era en décadas anteriores.

“La leche no siempre va a estar producida en el mismo lugar”, con fluctuaciones en un mismo año que hacen replantear las proyecciones, siendo actualmente lo más influyente en los cambios el costo de alimentación en el eslabón primario. Es por eso que es fundamental en cada empresa de la cadena poder “apagar incendios” coyunturales para poder crecer, todo sobre la base de información diversa e independiente, con presupuestos regulares y seguridad en los negocios que terminan en el consumo de 6.000 millones de personas al año, que salen de unos 133 millones de tambos, dándole trabajo a más de mil millones de personas de forma directa.

Acá las cosas son diferentes

Argentina es uno de los países más eficientes, frente a los principales jugadores globales, a pesar de carecer de política lechera, pero también muy por sobre de condiciones contrarias a lo que debería ser.

Recorriendo un trabajo que hizo público recientemente la Junta Intercooperativa de Leche, en el que se repasan los datos de los últimos 30 años que develan el deterioro y los cambios, que van en contra de lo que deberían haber sido estas décadas en nuestro país.

En 1994 SanCor era líder en procesamiento de materia prima con 4,6 millones de litros por día, seguida por Mastellone. Nestlé era la única multinacional entre las primeras diez, por sobre la cooperativa Milkaut; Williner; y hasta el décimo lugar se escalonaban Lactona/Gándara, Verónica, Abolio y Rubio, Molfino y Cotar.

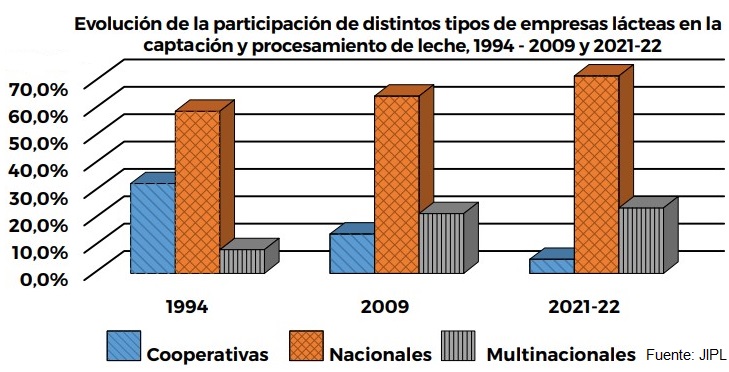

Se destacaban las empresas nacionales y las cooperativas entre las 16 principales de un país que vivía la paridad cambiaria y el despertar del consumo, entre otros. Las cooperativas tenían 44,7% de participación en el proceso de 14.365.000 de litros diarios.

Entre ese 1994 y 2009 los cambios no sólo fueron políticos y económicos, sino que el latigazo arrasó a los tambos y a la industria láctea. La Asociación Unión Tamberos vendió Milkaut en partes a la familia Bongrain, que también adquirió Santa Rosa; Gándara llegó a manos de Sergio Taselli por Parmalat, que le dio el toque de gracia para que termine rematándose en 2012. Pérez Companc en tiempos de administrar Molfino adquirió Abolio y Rubio. En sólo cuatro años dentro del negocio la firma argentina se desligó de las empresas y vendió el total a la canadiense Saputo en 2003.

El Amanecer tuvo sus vaivenes, cambió de dueños y terminó siendo cooperativa de trabajo, actualmente con graves problemas económicos. En 15 años, de 16 empresas, diez se desarticularon y daban el inidicio de lo que vendrían para esta década reciente.

A partir de 2009 el panorama ya era otro. Mastellone se establecía como líder en asociación con Danone, con similar cantidad de litros que antes, seguido por Sancor que iniciaba su contracción a tres millones de litros, a pesar de alianzas . Molfino trepaba al tercer lugar, siendo una de las cuatro de capitales extranjeros entre las primeras diez. De 16 lugares, sólo dos estaban ocupados por cooperativas, mientras que el total procesado ascendía a más de 17 millones de litros.

Las novedades industriales llegaban con firmas como La Sibila, García Hermanos, Noal, La Lácteo, Corlasa e incluso Ramolac.

En lo que el análisis de la JIPL se destaca “a contramano de lo que ocurre en gran parte del mundo, aquí las empresas son cada vez más chicas”.

Esa fragmentación terminó llevando en 2022 a Saputo como líder del listado principal, superando por primera vez a Mastellone por poca diferencia en el rango de los 3 millones de litros diarios. El tercer lugar fue para Williner, seguido por Punta del Agua, Noal, Adecoagro, Nestlé, Tregar, Verónica y Corlasa.

Las multinacionales son seis entre 16 empresas. Más allá del reordenamiento, el de SanCor es el caso de más significativos cambios, con ventas de marcas y plantas, reorganización interna y tantas historias de salvatajes concretados y fallidos, pero resistiendo en la estructura cooperativa.

Adecoagro es un poco resultado de eso, por la compra de dos plantas, pasando de ser sólo líder en producción primaria, a jugar en terrenos de mercado interno y exportación.

“A contramano con lo que seguramente es la creencia popular, el eslabón de la industria láctea se ha desconcentrado”, continuando en el rango de los 17 millones de litros diarios para las 16 principales empresas, al igual que 15 años atrás; y siempre rondando los 11 mil millones de litros anuales totales. Las líderes pasaron de procesar el 67%, al 54,9% de 2022. Las primeras cuatro pasaron de tener el 47% de la leche en 1994 al 30,5% en el cierre de 2022.

El debilitamiento de las cooperativas del 45 al 6% del control de la materia prima demuestra el estancamiento de la producción, la concentración en los tambos, pero la dispersión en las industrias es lo que indica un desacople argentino respecto al mundo, dónde se aprovechan las economías de escala para ganar competitividad.

En definitiva, el paso de 11 puntos a 41% en posesión de las empresas multinacionales explicita que es muy complejo sobrevivir en este negocio y en este país, sin capital extranjero.

Este es el motivo de la última gran novedad del sector, con la venta por completo de Sucesores de Alfredo Williner a Savencia, el grupo de la familia Bongrain que sumará así la marca Ilolay y pasará a retomar un liderazgo desde el tercer lugar de proceso con más de 2,5 millones de litros diarios.

Le cabe a la lechería argentina pensar cuánto ha influido no saber hacer pesar su rol socio-económico en la toma de decisiones, en aceptar representantes sectoriales políticos que la perjudicaron incesantemente. Tendrán los industriales que reflexionar sobre todas las concesiones a dirigentes gremiales que no necesariamente tuvieron impacto en los trabajadores.

Argentina no solo ve pasar las oportunidades de negocios fuera de las fronteras, sino que se retrasa en la modernización de procesos, en la diversificación de productos, en la ostentación de un elevado consumo. Como la historia circular nacional, el sector lechero interrelaciona todas sus causas y consecuencias en un estancamiento en litros, que fluctúan entre empresas, pero que no permiten crecer concretamente como el mundo espera y demanda.