Los administradores de fondos de inversión agrícolas que operan en el mercado estadounidense CME Group interrumpieron la liquidación de posiciones en contratos de maíz y soja

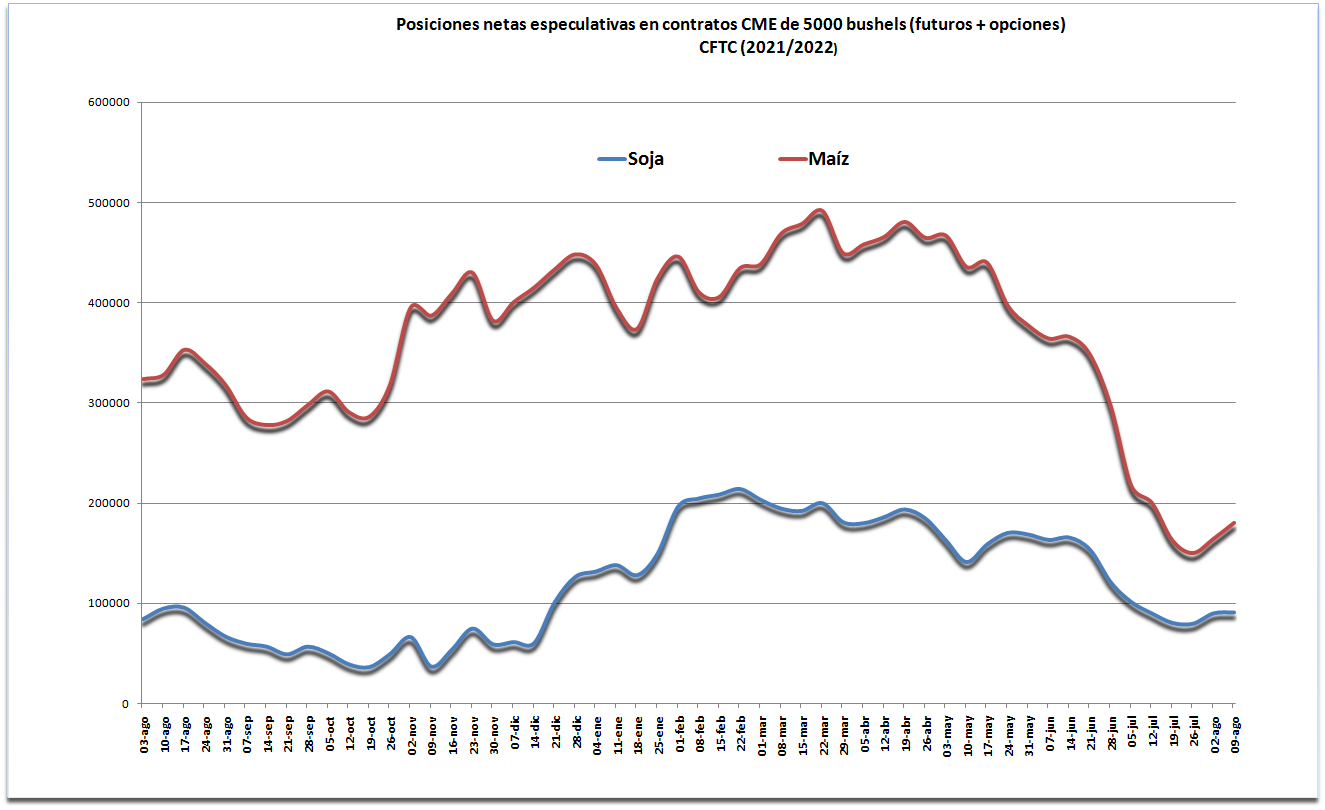

En ese marco, al pasado martes 9 de agosto –según los últimos datos publicados este viernes por la Commodity Futures Trading Commission– los administradores de fondos de inversión agrícolas acumulaban una posición neta de 179.993 contratos de maíz del CME Group (futuros + opciones) versus 164.074 y 149.838 una y dos semanas antes.

En el caso de la soja, las posiciones netas al martes pasado sumaban 91.022 contratos contra 90.061 y 79.690 una y dos semanas atrás. Las operaciones se difunden con algunos días de retraso para evitar que tal información impacte en las cotizaciones de granos.

Entre mayo y julio de este año los operadores de fondos agrícolas desarmaron posiciones “compradas” (alcistas) en maíz y soja para anticiparse a una eventual desaceleración económica global promovida por la necesidad de subir tasas de interés de referencia ante el avance de la inflación y la creciente tensión geopolítica entre EE.UU. y China.

Entre mayo y julio de este año los operadores de fondos agrícolas desarmaron posiciones “compradas” (alcistas) en maíz y soja para anticiparse a una eventual desaceleración económica global promovida por la necesidad de subir tasas de interés de referencia ante el avance de la inflación y la creciente tensión geopolítica entre EE.UU. y China.

En el caso de la soja, la profundidad del proceso de liquidación fue menos intensa porque los administradores de fondos especulativos partieron de un menor nivel de posiciones netas “compradas”.

Pero en lo que va del presente mes de agosto ese proceso se interrumpió en soja y se revirtió en maíz, dado que los fondos agrícolas volvieron a construir posiciones “compradas” en el cereal.

Tal “señal” representa una buena noticia para las empresas agrícolas, dado que, a menos que surja algún factor inesperado en el ámbito financiero, cambiario o geopolítico, los administradores de fondos de inversión estarían considerando que un eventual escenario bajista quedó atrás.

Las posiciones netas surgen de la diferencia entre las posiciones compradas (“long”, que fijan un precio techo y por ende apuestan a un mercado alcista) y las posiciones vendidas (“short”, que fijan un precio piso y por lo tanto apuestan a un mercado bajista.