Los créditos en dólares para capital de trabajo destinados a empresas agrícolas con tasas de interés inferiores al 5,0% anual representan una oportunidad porque no existe en el mundo algo semejante si se tiene en cuenta que la tasa de referencia interbancaria fijada por la autoridad monetaria de EE.UU. es actualmente del 5,5% anual.

Así lo indicaron referentes del sector bancario durante un taller de coyuntura de financiamiento realizado este lunes en formato virtual por la Mesa Empresaria de las regiones Oeste y Sudeste de CREA.

Los directivos de las principales entidades bancarias argentinas señalaron que, por el momento, existe en el sector disponibilidad de divisas para ofrecer créditos a tasas accesibles a empresas que tienen capacidad de repago asociada a la misma moneda (con el agro a la cabeza).

Sin embargo, si el plan de estabilización del gobierno nacional se consolida en los próximos meses y se unifica el tipo de cambio, la demanda de créditos en dólares podría crecer a medida que otros sectores de la economía –como minería o hidrocarburos– comienzan a requerir recursos para capital de trabajo e inversiones, según indica un artículo publicado en Contenidos CREA.

En tal escenario, la posibilidad de que las empresas agrícolas puedan acceder al actual nivel de tasas de interés en dólares desaparecería porque, además de competir con otros rubros de la economía, las tasas de interés locales se arbitrarían con las presentes en el mercado internacional.

Más allá del “veranito” de ofertas de créditos a tasas accesibles realizadas por las principales entidades bancarias durante la edición de Expoagro 2024, los préstamos en pesos mantienen tasas de interés poco atractivas para los empresarios agrícolas.

Al respecto, los referentes del sector bancario indicaron que una posibilidad –si bien no es habitual en el agro– es tomar créditos en pesos con tasa de interés variable en función de la expectativa de baja de la tasa de interés de referencia.

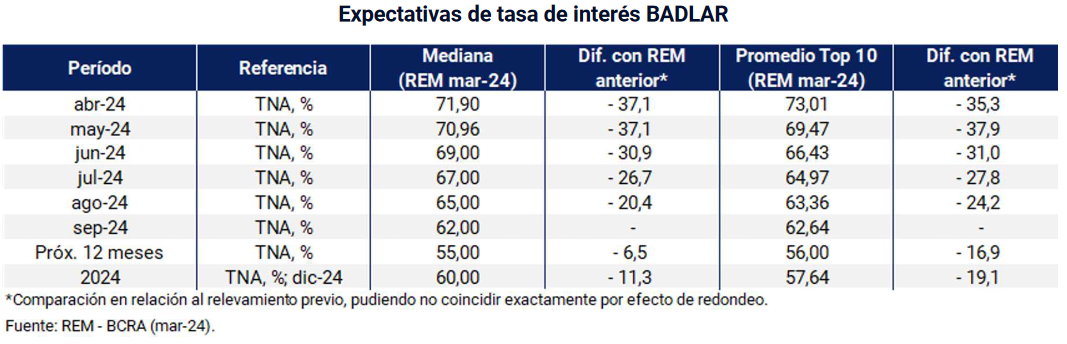

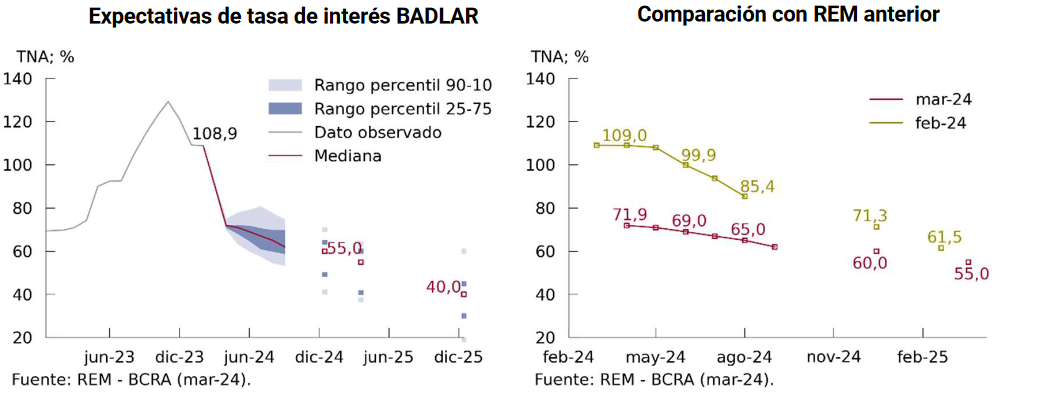

El último Relevamiento de Expectativas de Mercado (REM) publicado este lunes por el Banco Central (BCRA) –en el que participa el área de Economía de CREA– muestra que la tasa nominal anual Badlar, que se encuentra en el 71%, podría ubicarse en el 55% en el próximo año.

Vale tener en cuenta además que la caída de la Badlar –que es la tasa promedio ponderada para depósitos a plazo fijo de 30 a 35 días de plazo de más de un millón de pesos en bancos privados– se viene dando a un ritmo muy superior al pronosticado meses atrás por las principales consultoras económicas.

Los directivos de las entidades comentaron que la demanda de crédito por parte de las empresas agrícolas está muy floja y que incluso parte de lo que se gestiona no se aplica a la compra de agroinsumos –que se perciben muy caros por parte de los productores– sino para reestructurar pasivos.

Tampoco ayuda mucho el hecho de que la Comunicación “A 7720” del BCRA haya extendido hasta mediados del presente año la obligación de aplicar una tasa de interés mínima del 120% anual de la tasa de Política Monetaria del BCRA a aquellas empresas agrícolas que no puedan demostrar que han vendido más del 95% de la cosecha de soja.

En cuanto a los sectores ganadero y lechero, algunos participantes indicaron que están evaluando alternativas para poder ofrecer créditos asociados a los productores que comercializan, es decir, hacienda vacuna y leche.