Cosas que sólo pasan sólo en Argentina: el sector privado está consiguiendo financiación en dólares oficiales con tasas negativas, cuando la inflación llega al 100% y las tasas bancarias son cada vez más altas.

Esto es consecuencia del gran temor que hay respecto de la evolución de la economía argentina y de la falta de confianza en la cancelación de los bonos públicos, según explicó el contador y asesor especialista en gestión financiera del agro, Diego Palomeque.

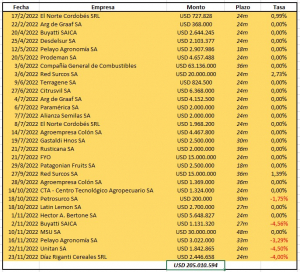

El consultor dijo que hay empresas del sector agropecuario emitiendo obligaciones negociables valuadas en dólar oficial con tasas negativas de 4,5%.

Esto significa que cuando tengan que pagar esa deuda tomada con otras empresas o fondos, les van a pagar pesos al tipo de cambio oficial de ese momento, pero la quita pactada al cierre de la subasta.

“Lo que pasa en el mercado de deuda privada es correlato del riesgo que tiene el financiamiento soberano. Si tengo que encontrarle un eje al financiamiento con tasas negativas en dólares es que hay un enorme flujo de capitales que quiere achicar exposición al riesgo soberano y prefieren refugiarse en el riesgo privado”, dijo Palomeque.

El consultor destacó que la tasa de interés que se pagará por esa deuda se define en función de las ofertas que aparecen cuando se emiten las ON (obligaciones negociables), que es la herramienta más habitual.

“Lo que está pasando es que las empresas están recibiendo 10 veces más de lo que piden y eso comprime tanto la tasa que termina siendo negativa, lo que significa que se va a cancelar la deuda con un descuento sobre el tipo de cambio oficial llegado ese momento”, indicó el consultor.

Para Palomeque, en el mercado hay mucho dinero dando vueltas porque la emisión monetaria es alta. Hay mucha liquidez y también muchas dudas respecto de la respuesta que pueda dar el sector público.

“En cualquier país normal, el Estado que debería ser el gran financiado. Acá pasa lo contrario: los fondos buscan achicar el riesgo y cuando sale una emisión de 500 millones de pesos al cierre de la subasta, hay oferta por 10 veces más de lo demandado. Eso reduce la tasa”

Por otro lado, ese sistema presenta ventajas para los privados. El que compra las ON se resguarda y el que las emite se garantiza un plazo de 24 meses para su cancelación, lo que le da tiempo de reacomodar sus finanzas, escapar del corto plazo de la economía y aguardar a que una mejor cosecha le permita cancelar la deuda contraída con más comodidad.