A esta altura queda claro que por más buena que sea, la oferta que la aceitera Vicentin haga a sus acreedores en el marco del concurso nunca conformará a todos los intereses en juego. Pero la empresa agrícola se declaró en default desde diciembre de 2019, hace ya más de dos años, y desde ese momento debe unos 1.400 millones de dólares a múltiples bancos, cooperativas, empresas y también a cientos de productores.

Con su última oferta presentada este martes espera pagarles rápido a estos jugadores más pequeños, para después desembolsar escalonadamente en quince años unos 750 millones de dólares para honrar sus pasivos con los acreedores más importantes. Los principales acreedores financieros habrían aceptado los términos generales de este acuerdo, así que la propuesta -según fuentes de la compañía- sería presentado al juzgado comercial de Reconquista en las próximas horas.

“Creemos que tiene muchas posibilidades de caminar”, fue la frase con que la fuente de Vicentín explicó esta nueva oferta mejorada. Tiene un primer pago de hasta 30 mil dólares que saldaría los tantos con los 800 productores más chicos. La mayor parte de estos pasivos se cubriría con cerca de 300 millones de dólares que la aceitera nacional obtendría del 33% que mantiene de Renova, la mega planta sojera, a su socia en ese emprendimiento, la ex Glencore ahora llamada Viterra.

Juan Chiummiento, uno de los periodistas que más de cerca siguió este histórico default, resumió que ahora habría un “principio de acuerdo entre los actores centrales del concurso de Vicentin. Se volcarán fondos para pagar deudas por 470 millones de dólares en los dos primeros años, que terminarán siendo 750 millones al final del proceso. Los actuales socios ceden el 95% del capital accionario”.

Es una buena síntesis del documento que la aceitera hizo circular hoy entre los medios y que establece algunos retoques a la propuesta que ya había presentado hace unos meses, y que fue rechazada primero por el juez del concurso, Fabián Lorenzini, y luego por algunos acreedores de peso, como el Banco Nación. La posición de esta entidad pública sigue siendo el mayor condicionante para este acuerdo, y depende de una negociación posterior por los activos de la llamada Región Norte.

Ahora, con un retoque a la suma inicial para los acreedores más pequeños, más una reducción de su participación final en la nueva compañía a solo 5% tras la cesión de activos a otras cerealeras, Vicentin espera poder terminar pagando unos 750 millones de dólares al final del proceso, previsto para 2033.

¿Y qué dice esa propuesta? Básicamente lo siguiente:

- Que se convertirán a dólares de todas las acreencias quirografarias aplicando el tipo de cambio del día de la presentación en concurso (febrero de 2020), es decir a 60,778 pesos por dólar.

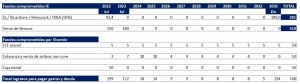

- Habrá un primer pago en efectivo en dos años para cancelar los créditos quirografarios y será por un total de 297.000.000 dólares.

- Habrá dentro de este gran pago un monto inicial de 170.000.000 dólares que alcanzarán para hacer “un Primer Pago Inicial de 30.000 dólares para todos y cada uno de los acreedores quirografarios, per cápita”.

- Con este gesto (antes se planteaba pagar desudas hasta 20 mil dólares), Vicentín cancelaría el pasivo con la mayoría de los productores. Los acreedores de menos de 30 mil dólares suman un total de 35.800.000 millones.

- Este pago se haría el 1 de julio de 2022 o dentro de los diez días hábiles bancarios a partir de la fecha en que quede firme la homologación de la propuesta y se cumplan las restantes condiciones.

- Para los acreedores grandes que excedan esos 30 mil dólares habrá una “capitalización del saldo de esos créditos mediante la entrega de acciones, previa cesión por los acreedores de dichos saldos de sus créditos remanentes al fideicomiso de administración”.

- El segundo tramo de este pago, es decir el Pago Adicional, será de 127.000.000 dólares, pagadero a los 365 días corridos de la fecha anterior, es dcir cerca de julio de 2023.

- Todos los pagos hasta aquí “se realizarán utilizando disponibilidades en caja de Vicentin y el producido de la venta de la participación accionaria de Vicentin en Renova y de los otros acuerdos de venta de activos de Vicentin identificados por los Interesados Estratégicos”. Estos son básicamente tres compañías: Viterra, ACA y Molinos Agro.

- Las sumas a ser abonadas por estas compañías “se aplicarán también a cancelar los gastos del concurso preventivo y otros gastos extraordinarios”. Los abogados contentos.

- Los saldos de deuda quirografaria (luego de efectuados íntegramente los pagos previstos) se cederán en aporte a un fideicomiso de administración, para su inmediata capitalización por el fiduciario. La participación accionaria de los actuales socios de Vicentin quedará diluida, en principio, a un 5%. Hasta ahora los viejos dueños se reservaban un 10% de participación.

- Como parte de la propuesta y sujeto a su homologación, el fiduciario (sería el Banco de Valores SA) y los Interesados Estratégicos formalizan una compraventa de las acciones de Vicentin, que deberían equivaler al 95% del total del capital social.

- El valor de esa venta se calcula en 165.000.000 dólares, que serán pagaderos “al momento del cierre y perfeccionamiento” de este negocio, pero diferido “a los 12 años de la fecha del Primer Pago Inicial”. Es decir, hasta pasado 2034.

- La propuesta establece una cantidad enorme de condicionantes para el desembolso de los pagos por las acciones de Vicentin, en función de la evolución de algunas variables.

- Se remueve el actual directorio de Vicentin (y sus subsidiarias) y se designará a un nuevo directorio independiente propuesto por los accionistas originales de Vicentin siempre que no sean objetados por los Interesados Estratégicos ni por el comité definitivo de acreedores.

- Los activos de Vicentin que cambiarán de manos son Planta y Puerto de San Lorenzo, Planta Ricardone, Renopack, Oleaginosa San Lorenzo, Patagonia Bioenergía, y eso sucederá “conforme los Interesados Estratégicos realizarán ciertos pagos a Vicentin como precio de adquisición de los referidos activos”.

- “Adicionalmente Vicentin y el Banco Nación deberían avanzar en el consenso de una propuesta de acuerdo, incluyendo un plan para el nodo norte, de modo que pueda repagarse la acreencia privilegiada del Banco Nación con parte del flujo de caja del negocio de bioetanol más ciertos pagos en efectivo con una aplicación equilibrada y razonable de parte de los restantes ingresos de Vicentin”