Una excelente noticia para la comunidad de inversores institucionales y minoristas es a la vez una señal de alerta roja para el negocio agrícola argentino.

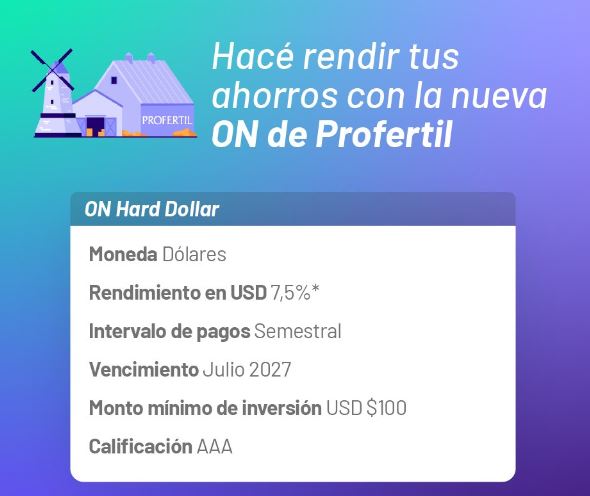

La empresa elaboradora de urea granulada Profertil anunció que concretará su segunda emisión de Obligaciones Negociables (ON) Clase II en el mercado local por 40 millones de dólares (con posibilidad de ampliar hasta un máximo de 80 millones).

La emisión tiene una tasa fija que se definirá en la licitación y un plazo de 24 meses. En el mercado, en función de colocaciones recientes, se estima que la misma tendrá una base del 7,0% al 7,5% anual.

El instrumento cuenta con las máximas calificaciones crediticias otorgadas por Moody’s (AAA.ar) y FIX SCR (AAA.arg), es decir, se trata de una inversión con un nivel de seguridad muy elevado.

“Este paso nos permite seguir avanzando en nuestro plan de inversión, fortaleciendo nuestro vínculo con la comunidad financiera y reafirmando nuestro compromiso con el desarrollo sostenible de largo plazo”, expresó Marcos Sabelli, gerente general de Profertil.

La compañía cuenta con un antecedente destacado gracias a la exitosa emisión de su Clase I dollar linked en 2021, que fue pagada puntualmente en 2023 con una tasa del 2,49% y un plazo de 24 meses. Esta operación contó con una demanda total que superó los 41 millones de dólares.

Ahora bien, si una compañía de primera línea como Profertil, con las mejores calificaciones crediticias posibles, debe abonar una tasa en dólares superior al 7,0% para financiarse, ¿qué queda para la multitud de empresas agrícolas que necesitan capital de trabajo para financiar la campaña 2025/26?

Vale aclarar que la tasa de referencia interbancaria en EE.UU. (Fed Funds Rate) se encuentra en un 4,5% anual, lo que implica que, en el mundo civilizado, una tasa del 7,0% no representa algo alejado de lo normal.

El problema es que la Argentina está bastante lejos de tratarse de un país “normal”, ya que las empresas agrícolas deben afrontar costos en dólares elevados –consecuencia de un tipo de cambio artificial– con un esquema tributario extractivo por efecto de los derechos de exportación.

En ese marco, tasas de interés del 10% anual en dólares implican que, en el mejor de los casos –si todo sale según lo planeado en términos productivos y comerciales–, las empresas agrícolas terminarían siendo “empleadas” del sistema financiero.

Queda la opción de recurrir al capital propio (que no todos tienen), al crédito comercial (que tampoco abunda luego del desfalco de Los Grobo Agropecuaria) o bien buscar esquemas asociativos con integrantes del sector para juntar fondos y recursos entre varios. También está la alternativa de “achicarse” y recortar costos, como algunas empresas agrícolas ya están haciendo de hecho.

Como impacta la declarada intención de Nutrien de Profertil? Es tan segura esa inversión cuando el otro socio que es YPF debe pagar 16.000 millones de dólares o entregar el 51% de sus acciones?