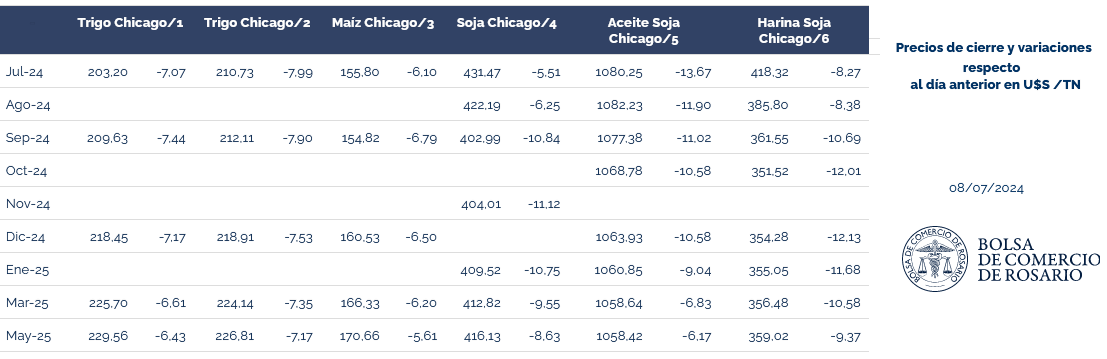

Los administradores de fondos agrícolas que operan el mercado estadounidense CME Group (“Chicago”) –tal como adelantó Bichos de Campo– vienen mostrando un comportamiento pesimista que impacta negativamente en los valores de los contratos de los commodities agrícolas.

Más allá de las particularidades presentes en cada mercado agrícola –ya sea trigo, maíz o productos del complejo sojero–, cuando el comportamiento “vendedor” se registra en “manada” es probable que se trate de un comportamiento generalizado en el mercado global de materias primas.

Con tasas de interés interbancarias en EE.UU. elevadas en términos históricos, los administradores de fondos de inversión y especulativos suelen privilegiar lo seguro (títulos del Tesoro de EE.UU.) en desmedro de commodities que dependen de cuestiones geopolíticas difíciles de predecir.

Los índices de materias primas, como es el caso del elaborado por la Bloomberg –que está integrado por una canasta de commodities energéticos, metalíferos y agroindustriales–, muestran que por el momento los valores se niegan a seguir bajando escalones para llegar al nivel presente entre 2015 y 2020. Sin embargo, tal escenario no puede descartarse.

A diferencia de otros activos financieros, los contratos futuros de commodities requieren estabilidad global para que los factores de demanda y la logística comercial puedan desenvolverse de manera apropiada. Cuando estallan o se avizoran conflictos geopolíticos, tales dinámicas se interrumpen de manera concreta o potencial y eso no resulta “gratuito” para el sistema de formación de precios de las materias primas.

Además de la guerra entre Rusia y Ucrania, junto con el enfrentamiento entre Israel y naciones islámicas vecinas, las crecientes tensiones existentes entre China y Taiwán podrían derivar en un conflicto de grandes proporciones entre la potencia asiática y EE.UU., país este último en el cual todo indica que Donald Trump podría resultar ganador de las elecciones presidenciales por realizarse en noviembre próximo.

Adicionalmente China, la nación que explica buena parte del auge de la demanda mundial de materias primas, sigue mostrando indicadores económicos poco auspiciosos, como es el caso de la caída del Shanghai SE Composite Index que mide la evolución de los valores bursátiles en la nación asiática.

En ese marco, los gestores de grandes carteras corporativas y fondos de inversión prefieren reducir la exposición al riesgo y salir de mercados de futuros de commodities, mientras que operadores de fondos especulativos optan por “venderse” en materias primas para intentar obtener utilidades a partir de dinámicas bajistas de precios.