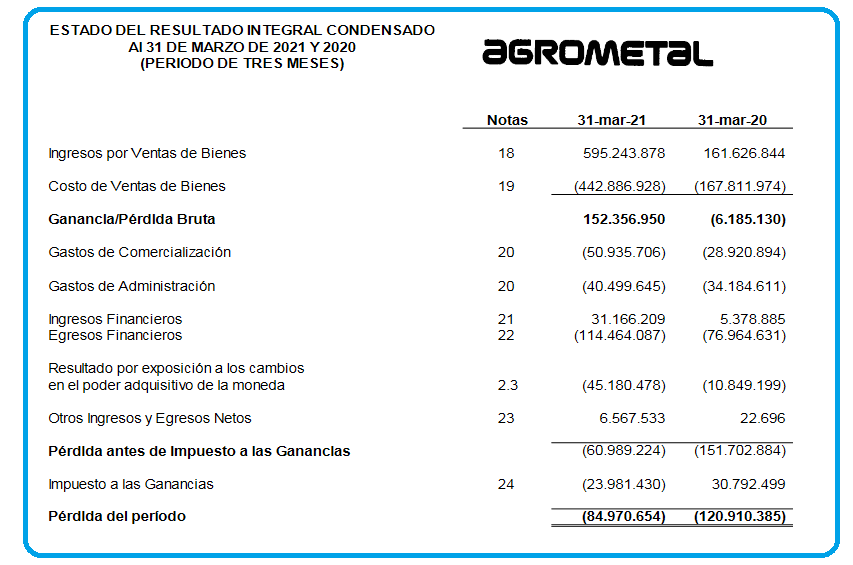

En el primer trimestre de 2021 Agrometal facturó 49 sembradoras y vendió por anticipado otras 149 más para obtener una ganancia bruta de 152,3 millones de pesos. Sin embargo, el resultado del período fue una pérdida de 84,9 millones de pesos. ¿Qué pasó en el medio de esos dos números?

“En el plano del estado de resultados, si bien el volumen de ventas es superior a lo que podría esperarse de un primer trimestre, sigue siendo insuficiente para lograr equilibrar los ingresos con los egresos, indicó la empresa cordobesa en una reseña remitida a la Comisión Nacional de Valores (CNV).

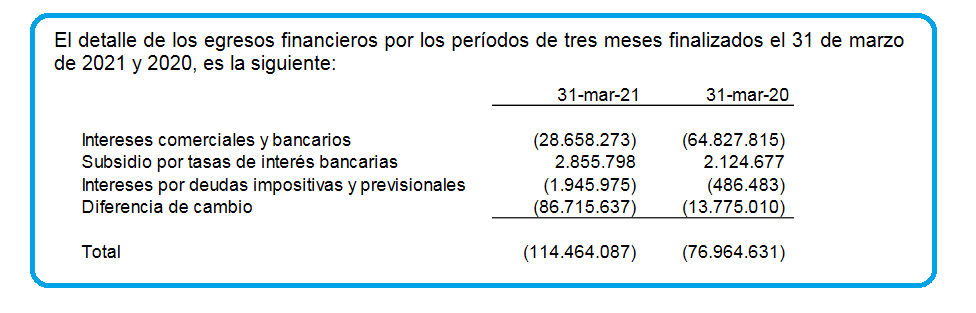

Sin embargo, el factor clave que explica el número rojo de la firma es un egreso financiero de 114,4 millones de pesos, de cuales apenas 28,6 millones corresponden a intereses bancarios: la mayor parte se l lleva el ítem “diferencias de cambio”.

Sin embargo, el factor clave que explica el número rojo de la firma es un egreso financiero de 114,4 millones de pesos, de cuales apenas 28,6 millones corresponden a intereses bancarios: la mayor parte se l lleva el ítem “diferencias de cambio”.

“Cabe aclarar que los egresos financieros están determinados principalmente por la revaluación de los anticipos de clientes, los que consideran la evolución del precio de los bienes a entregar, que según ya expresamos tienen una magnitud desproporcionadamente superior con respecto al volumen de ventas expuesto en este período”, apuntó el informe de la empresa.

Traducido: los ingresos por ventas anticipadas de sembradoras se actualizaron en función de la depreciación proyectada del peso argentino para el período comprendido entre el ingreso del anticipo versus la facturación del equipo una vez entregado al cliente.

Traducido: los ingresos por ventas anticipadas de sembradoras se actualizaron en función de la depreciación proyectada del peso argentino para el período comprendido entre el ingreso del anticipo versus la facturación del equipo una vez entregado al cliente.

La estrategia financiera de la empresa está focalizada a adelantar en la mayor medida posible las compras de materia prima en el convencimiento de que es la mejor cobertura ante una situación de incertidumbre en el mercado cambiario, aunque tal acción está limitada por “la capacidad de provisión de nuestros proveedores que se vieron desbordados por una demanda muy superior a la que se podría esperar en un primer trimestre considerado normal”.

Foto @maguilarbenitez