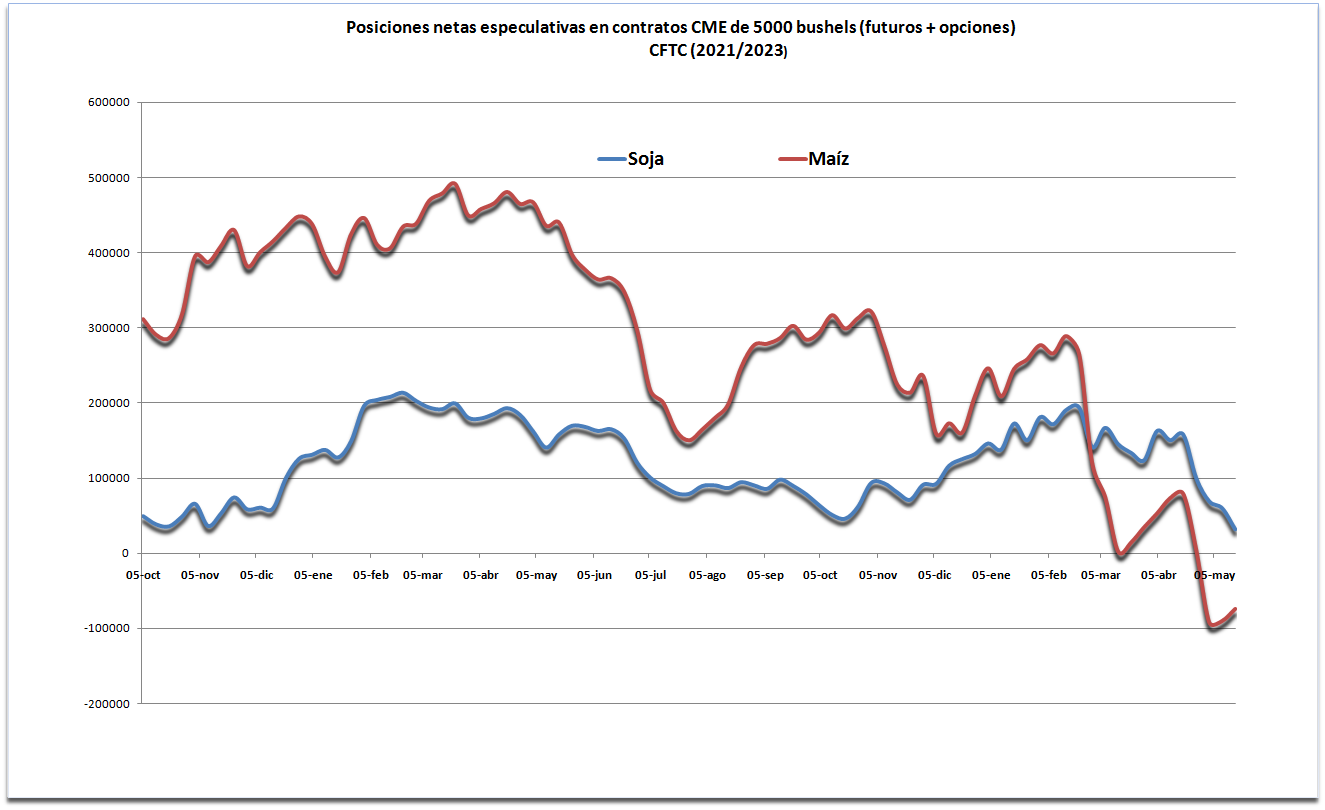

La peor pesadilla llegó: además de los factores desfavorables presentes en el mercado internacional de granos, ahora los administradores de fondos especulativos comenzaron a operar en “contra” para potenciar el proceso bajista.

El último informe semanal publicado por Commodity Futures Trading Commission muestra claramente que los administradores de fondos de inversión agrícolas venían liquidando posiciones en contratos de soja para pasar a estar “vendidos, lo que implica, en términos promedio, que la mayor parte de los inversores especulativos está previendo un descenso de los precios del cereal en EE.UU.

El mismo fenómeno iniciado dos meses atrás con los contratos de maíz –que contribuyó a “triturar” los precios internacionales del cereal–, ahora se inició también con la soja.

La demanda internacional, que se muestra más cauta ante la perspectiva de una potencial crisis financiera sistémica, no muestra ningún apuro frente al colosal impulso exportador de Brasil y el “hot sale” de productos agroindustriales del Mar Negro que se instrumentó a partir del conflicto ruso-ucraniano (y que obligó a la Unión Europea a tomar medidas para evitar problemas en las naciones del bloque vecinas con Ucrania).

La demanda internacional, que se muestra más cauta ante la perspectiva de una potencial crisis financiera sistémica, no muestra ningún apuro frente al colosal impulso exportador de Brasil y el “hot sale” de productos agroindustriales del Mar Negro que se instrumentó a partir del conflicto ruso-ucraniano (y que obligó a la Unión Europea a tomar medidas para evitar problemas en las naciones del bloque vecinas con Ucrania).

Así como los operadores especulativos contribuyeron en 2021 y 2022 a impulsar la tendencia alcista de los granos en el mercado internacional, el fenómeno inverso está ocurriendo este año, lo que no representa una buena noticia para los productores de naciones de que aplican elevados impuestos y distorsiones comerciales (como es el caso de la Argentina)

Las posiciones netas surgen de la diferencia entre las posiciones compradas (“long”, que fijan un precio techo y por ende apuestan a un mercado alcista) y las posiciones vendidas (“short”, que fijan un precio piso y por lo tanto apuestan a un mercado bajista.

Commodity Futures Trading Commission difunde las operaciones realizadas por inversores especulativos con algunos días de retraso para evitar que tal información impacte en las cotizaciones de granos.