Esta semana –tal como había anticipado Bichos de Campo– se confirmó una noticia que explica la firmeza que vienen mostrando las cotizaciones de los futuros de aceite de soja en el CME Group (“Chicago”).

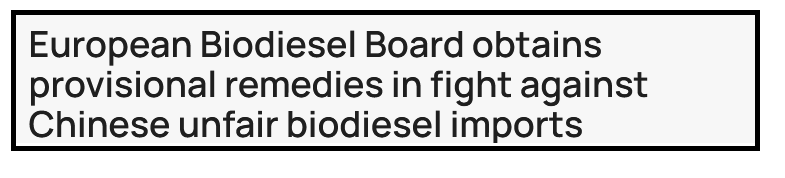

El viernes pasado la Comisión Europea, luego de una investigación solicitada por el Comité Europeo del Biodiésel (EBB), fijó aranceles provisionales de entre 12,8% y el 36,4% a las importaciones chinas de biodiésel chino por presunto antidumping.

La investigación de la Comisión Europea, que se extenderá hasta febrero de 2025 para fijar entonces aranceles antidumping definitivos, se instrumentó tanto para el biodiésel convencional (FAME por sus siglas en inglés) como el hidrotratado (HVO), pero dejó afuera al combustible sostenible para aviación (SAF), lo que motivó quejas por parte del EBB.

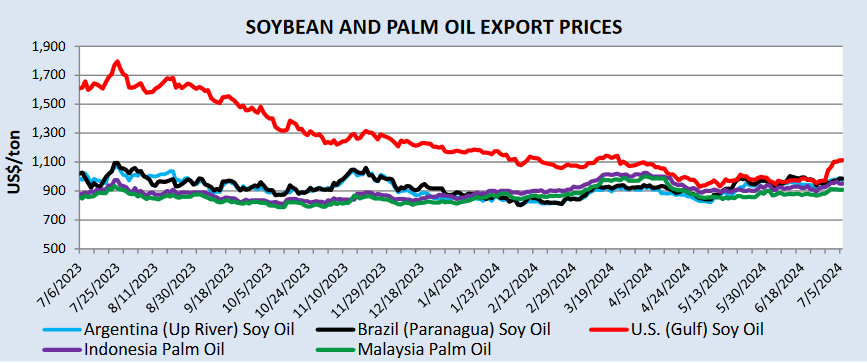

La noticia no sólo representa un factor alcista para el aceite de soja, sino especialmente para el producto elaborado en EE.UU., el cual comenzó nuevamente a diferenciarse de aquellos provenientes de Sudamérica.

La noticia no sólo representa un factor alcista para el aceite de soja, sino especialmente para el producto elaborado en EE.UU., el cual comenzó nuevamente a diferenciarse de aquellos provenientes de Sudamérica.

La razón de ese fenómeno se explica por el hecho de que el “agujero” que dejará la oferta china de biodiésel en la UE-27 –que había colonizado ese mercado en los últimos años– deberá ahora ser cubierto por un nuevo oferente y el primer candidato en la lista es EE.UU. con su creciente producción de FAME y HVO elaborado con “fuentes sostenibles” según los criterios europeos.

La normativa presente en EE.UU., al momento de diseñar el mandato de uso obligatorio de biocombustibles, establece ciertos parámetros de elegibilidad por parte de las industrias refinadoras que favorecen el uso de ciertos insumos en desmedro de otros.

Los RINs (Renewable Identification Number) son una suerte de “crédito” que la Agencia Ambiental de EE.UU. (EPA) origina por cada tonelada de biocombustible elaborada o importada por EE.UU. Los mismos son empleados por las compañías refinadoras para demostrar que cumplieron con el mandato oficial de corte de biodiésel o etanol con combustibles provenientes de fuentes fósiles.

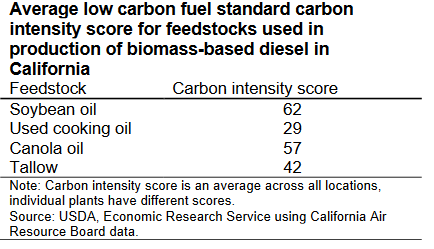

La cuestión es que la normativa establece, al momento de determinar el valor del RINs, un criterio definido como “intensidad de carbono”, el cual favorece el uso –en orden de importancia– de aceite de cocina usado, sebo bovino, aceite de colza y, en última instancia, aceite de soja.

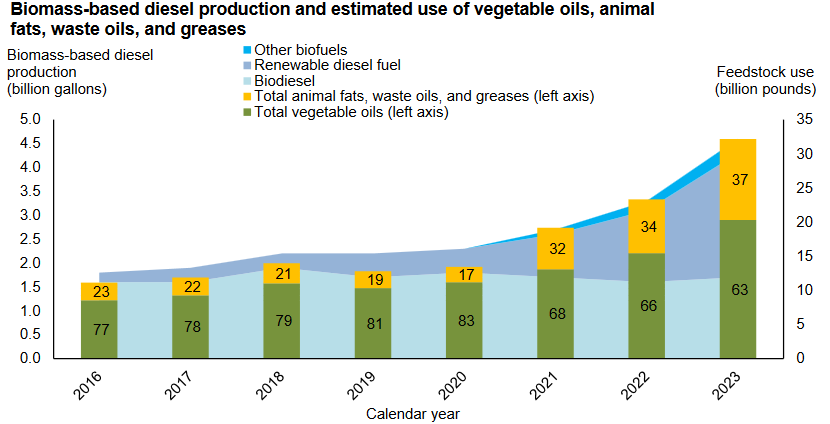

Por ese motivo, mientras que en 2020 el 83% del biodiésel (FAME + HVO) en EE.UU. se elaboró en base a aceites vegetales, en 2023 esa proporción se redujo a un 63%.

Por ese motivo, mientras que en 2020 el 83% del biodiésel (FAME + HVO) en EE.UU. se elaboró en base a aceites vegetales, en 2023 esa proporción se redujo a un 63%.

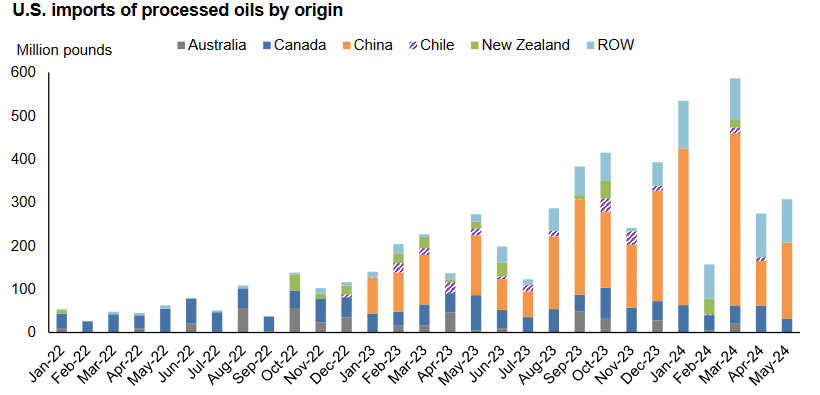

Gracias a esa política a partir de 2022 EE.UU. se convirtió en un importador neto de grasas animales y aceites usados. El volumen de importación de sebo vacuno se duplicó desde 2020 a partir de mayores compras provenientes de Australia, Canadá, Brasil, Uruguay y Argentina.

Gracias a esa política a partir de 2022 EE.UU. se convirtió en un importador neto de grasas animales y aceites usados. El volumen de importación de sebo vacuno se duplicó desde 2020 a partir de mayores compras provenientes de Australia, Canadá, Brasil, Uruguay y Argentina.

Sin embargo, el mayor proveedor de aceite de cocina usado de EE.UU. es China, algo que, si Donald Trump resulta ganador de las elecciones presidenciales de noviembre próximo, seguramente va a cambiar a partir de 2025.

De esa manera, la oportunidad comercial que se abre en el mercado de biodiésel europeo –que eventualmente también podría favorecer a las exportaciones argentinas de biodiésel elaborado con aceite de soja– representan un factor alcista para el complejo sojero.

De esa manera, la oportunidad comercial que se abre en el mercado de biodiésel europeo –que eventualmente también podría favorecer a las exportaciones argentinas de biodiésel elaborado con aceite de soja– representan un factor alcista para el complejo sojero.