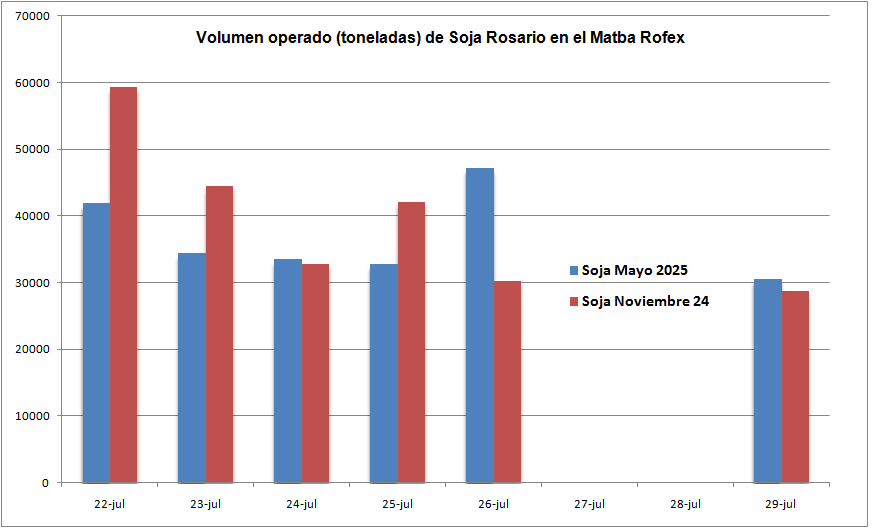

En las últimas jornadas el volumen negociado de futuros de soja en el Matba Rofex comenzó a concentrarse en la nueva cosecha ante la perspectiva de un panorama bajista.

La semana pasado se conoció la primera estimación de siembra de maíz 2024/25 en la Argentina, en la cual CREA espera una reducción interanual del 23% del área del cereal, gran parte de la cual será reemplazada con soja.

La misma tendencia se prevé en Brasil: la consultora brasileña Safras & Mercado proyectó en esa nación un área de soja de 47,33 millones de hectáreas (+1,9% respecto a 2023/24), mientras que la intención de siembra de maíz sería de 21,01 millones (-5,8%).

Con una demanda internacional que no crecerá en la misma medida que la oferta proyectada –más allá de la ayuda que pueda provenir por el crecimiento del uso de biodiésel convencional e hidrotratado–, todo indica que va a sobre mucha soja (y especialmente harina de soja) en el ciclo comercial 2024/25.

Cuando faltan unos dos meses para el inicio de la siembra de soja en la región brasileña del Cerrado, no puede descartarse que el mercado comience a brindar señales orientadas a informar a los productores sudamericanos que el mundo no necesita tanta soja.

Es decir: los precios de la soja 2024/25 podría comenzar a caer para ajustarse de manera progresiva a la relación de oferta y demanda prevista para la nueva campaña.

El único factor alcista potencial para la soja sudamericana en el próximo ciclo es una victoria de Donald Trump en EE.UU. que reinicie en 2025 una nueva “guerra comercial” con China y –tal como sucedió en 2018– la soja estadounidense sufra represalias de la nación asiática que la distancien de los valores originados en Sudamérica.

La cobertura, para el mercado, es una operación NEUTRA. Uno vende a futuro apostando a la baja y puede hacerlo por q, del otro lado, alguien compra apostando a la suba.