Se le viene la noche a la Argentina si no reacciona. Tal afirmación podría ser el resumen del panel de cierre del Seminario AcSoja 2023, en el cual representantes de la industria aceitera anticiparon que la principal fuente de generación de divisas, que viene trabajando a media máquina hace tiempo, podría finalmente detonar en pocos años más.

Argentina es actualmente líder mundial en exportación de harina de soja. Pero este año, con el déficit de oferta provocado por el desastre climático, Brasil tomó la posta y captó mercados usualmente abastecidos por la Argentina. Le tomó el “gustito” a esa diversificación comercial y seguirá intentando incrementar su participación en ese segmento.

El otro competidor de la Argentina, EE.UU., está incentivando a dos manos la molienda de soja para incrementar la oferta interna de aceite de soja, el cual es empleado para abastecer las crecientes necesidades de la industria de biocombustibles en general y de biodiésel hidrotratado o HVO (Hydrotreated Vegetable Oil) en particular.

High Plains Processing hosted a groundbreaking event in Mitchell. We're excited for the opportunities this facility is bringing to SD farmers! #southdakota #agriculture #soybeans #farming pic.twitter.com/ipR41Dmbqf

— South Dakota Soybean (@sdsoybean) September 21, 2023

Esa tendencia es tan sólida que incluso el precio FOB del aceite estadounidense tiene un valor muchísimo más elevado que el sudamericano. Eso porque en EE.UU. el aceite de soja ya más un commodity energético que alimenticio.

Pero, claro, por cada tonelada de aceite de soja que produce EE.UU., la contraparte de ese proceso es la obtención de cuatro toneladas de harina de soja, la mayor parte de las cuales –cuando la producción crezca de manera significativa– se destinarán al mercado externo para competir fuerte con las colocaciones realizadas por Argentina.

“Hoy EE.UU. sólo vende harina apenas en el Caribe, pero a partir de 2025/26 se va a transformar en un gran competidor de Argentina en harina de soja, especialmente en el sudeste asiático, y para eso Argentina tiene que reaccionar hoy”, proyectó Juan José Blanchard de la filial argentina de LDC Louis Dreyfus Company (LDC).

Si bien se espera un crecimiento de la demanda mundial de harina de soja –especialmente en el sudeste asiático y África–, ese aumento sería mucho más pequeño que la avalancha de oferta que viene en camino.

El otro gran desafío es el planteado por la Unión Europea, dado que a partir del 1 de enero de 2025 no podrán ingresar al territorio de la UE-27 productos agroindustriales provenientes de zonas que hayan sido deforestadas luego del 31 de diciembre de 2020. Ciara-CEC está desarrollando una plataforma (Visec) para poder encarar ese requerimiento (el cual acaba de ser validado por el Estado argentino).

“En EE.UU. piensan que, como nunca deforestaron (en las regiones agrícolas), van a poder seguir exportando a Europa sin necesidad de tener que justificar; si logran eso, tendría una enorme ventaja”, manifestó el directivo de LDC.

En lo que respecta a Brasil, si bien es el país más comprometido por la normativa europea, lo cierto es que esa nación tiene una gran fortaleza al disponer de un registro digital obligatorio (Cadastro Ambiental Rural o CAR) en el cual es factible monitorear si una partida de soja proviene o no de un establecimiento que deforestó.

“Eso en la Argentina no existe y acá la plataforma Visec depende de la buena voluntad de los productores, quienes deben cargar en el sistema los polígonos de sus establecimientos”, comentó.

Otra amenaza que viene en camino es la posibilidad de que Brasil logre desarrollar su infraestructura –que tiene marcadas falencias– y acelere el ritmo de embarques para potenciar así el efecto ultra bajista que demostró tener en la presente campaña comercial.

“¿Cuánto tarda hoy un barco que llega a cargar soja al puerto de Paranaguá (en Brasil)? Entre 65 y 70 días. ¿Qué va a pasar cuando Brasil tenga más puertos y logre reducir esa cantidad de días? Eso va a pasar porque Brasil es una locomotora. Y nosotros tenemos que reaccionar ahora”, alertó.

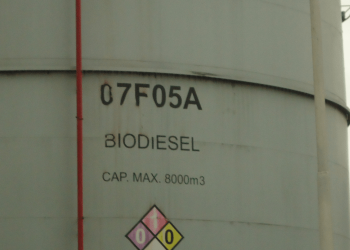

Por su parte, Alfonso Romero de Cofco Argentina, además de recordar que el país viene perdiendo participación en el procesamiento mundial de soja, apuntó que mientras que en Argentina se destina apenas un 10% de la producción anual de aceite de soja para elaborar biocombustibles, en Brasil y EE.UU. esa cifra es del orden del 50% y con tendencia a seguir creciendo.

“En los principales países del mundo existe una sinergia y una simbiosis entre las industrias aceiteras y energéticas y eso no ocurre en la Argentina, donde seguimos hablando de la molienda de soja sin advertir el cambio de paradigma que está ocurriendo con los biocombustibles”, señaló Romero.

Roberto Urquía de Aceitera General de Deheza (AGD) aseguró que el daño provocado al sector oleaginoso por políticas desacertadas hizo que el país dejara de percibir ingresos de divisas por unos 500 millones de dólares mensuales en los últimos años.

“La verdad que es un momento de quiebre porque Argentina está a pocas semanas de tener un nuevo gobierno; no sabemos quién va a ser, pero el gran desafío que tenemos es que estos mensajes lleguen a quien tenga que gobernar el país durante los próximos cuatro años”, se esperanzó Urquía.

Pablo Noceda de Molinos Agro aseguró que si la Argentina exportara solamente poroto de soja, su suerte dependería de un solo mercado –China– que está más que bien abastecido por Brasil y EE.UU.

“El procesamiento de la soja nos permite llegar con la harina a más de cincuenta países. Eso agregar valor, crea empleo y permite atomizar riesgos. Si no fuera por el biodiésel, nuestro aceite dependería casi exclusivamente de las importaciones de India, Bangladesh y China, mientras que con el biocombustible podemos exportar a Europa y destinar parte al mercado interno”, explicó.

“Otro aporte de la industria es la desestacionalización, o sea, la industria es un comprador de la producción primaria durante todo el año y administra el riesgo comercial con el propósito de vender en los momentos que mayor valor puede captar para la producción argentina; eso se traslada al productor”, añadió.

También recordó que otros de los aportes de la industria es el de “corrector de calidad”, dado que puede comprar granos que no califican para ser exportados como poroto tal cual para procesarlos y conferirles valor como harina, aceite y biodiésel. Tal cualidad es particularmente importante en campañas complicadas, como fue el caso de la 2022/23, que registró una gran proporción de “grano verde”.

“Hoy la industria argentina está penalizada por agregar valor porque si tomamos los derechos de exportación (33,0%) que se pagan por exportar una tonelada de harina y aceite transformada en soja, es mayor en dólares por tonelada que lo que abona una tonelada de poroto de soja”, comentó Pablo Scarafoni de Cargill Argentina.

¿Qué sentido tiene penalizar el agregado de valor cuando nuestros competidores, como es el caso de Brasil y EE.UU., tienen gobiernos que incentivan el agregado de valor”, preguntó, para luego agregar que “me da mucha tristeza ver la pérdida de relevancia de la Argentina en los mercados mundiales, mientras que Brasil crece a pasos agigantados”.

Por último Julián Echazarreta de la Asociación de Cooperativas Argentinas (ACA) indicó que es indispensable resolver la licitación del servicio de dragado de la Hidrovía del Paraná, además de fomentar el transporte de cargas fluvial y ferroviario, para poder disponer de una infraestructura logística acorde a los volúmenes de producción actuales.

“Los ferrocarriles en la Argentina representan, en lo que hace a granos y subproductos, apenas el 6% del total de la producción, lo que constituye una desventaja porque se trata del medio más eficiente y ecológico para transportar cargas que se encuentran a más de 250 kilómetros de los puertos”, comentó el directivo de ACA.

Al finalizar el panel, que fue coordinado por Luis Zubizarreta de Ciara-CEC, los asistentes expresaron que es muy difícil que la Argentina pueda llegar a encarar una fase de crecimiento sin el acompañamiento del sector agroindustrial en general y del complejo oleaginoso en particular.