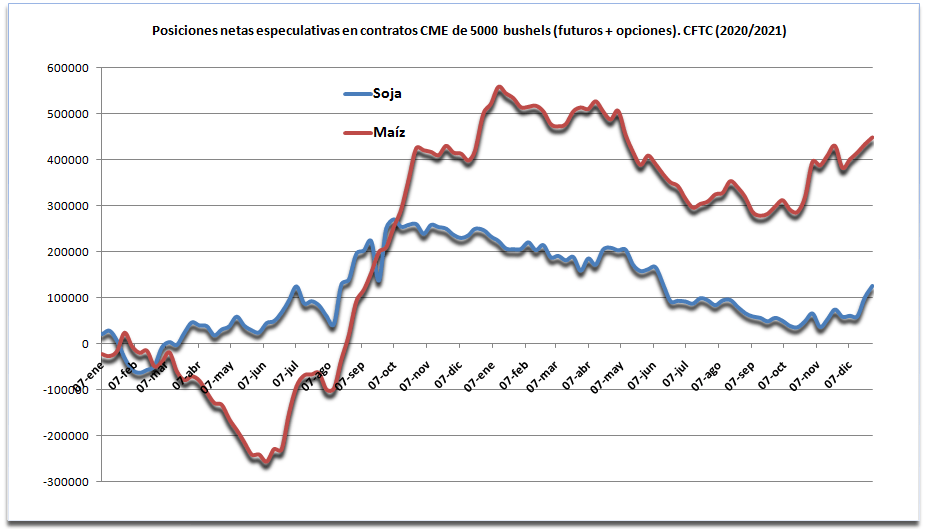

Una semana atrás los administradores de fondos agrícolas que negocian futuros y opciones en el CME Group volvieron a retomar con fuerza “apuestas” alcistas en contratos de maíz y soja ante la aparición de fundamentos favorables para sostener las cotizaciones internacionales del cereal.

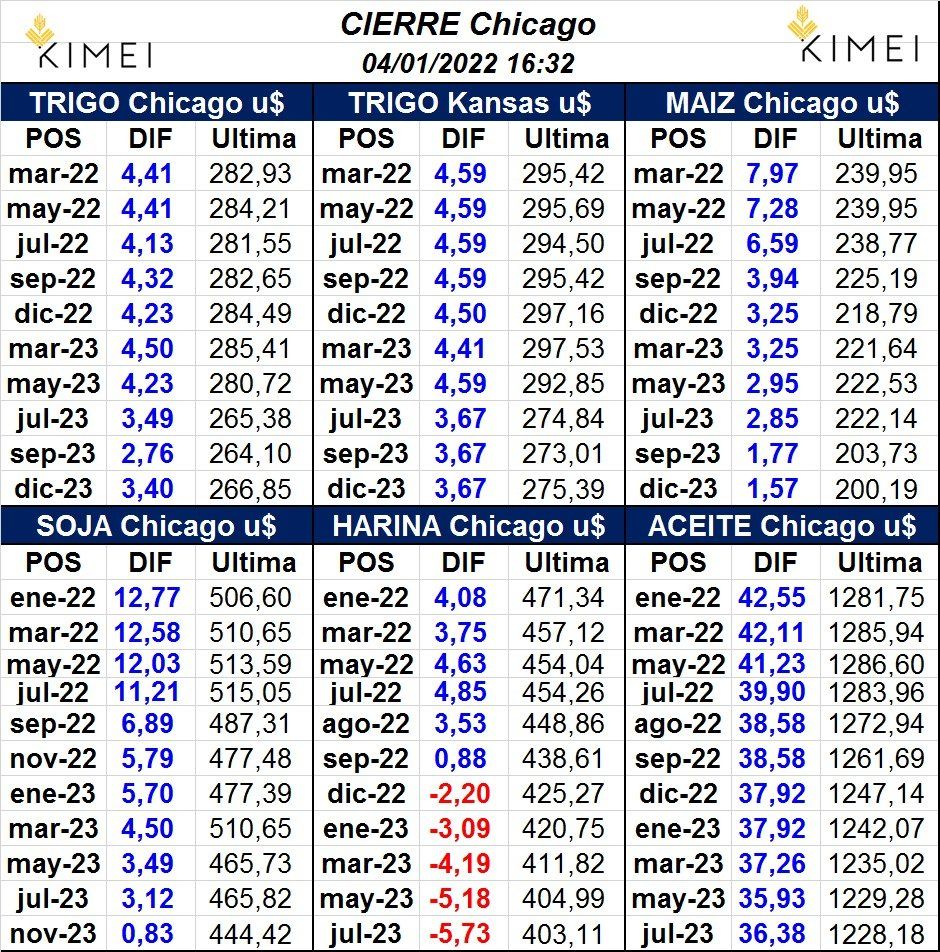

De alguna manera, los operadores especulativos se adelantaron a las importantes alzas de precios con las cuales arrancó el 2022, las cuales son producto de los recortes de oferta que se esperan en Sudamérica ante las severas restricciones hídricas presentes en varios regiones de Brasil, Paraguay y Argentina.

Adicionalmente, se está registrando el ingreso de grandes cantidades de capitales provenientes de fondos corporativos que están tomando posiciones en carteras de commodities con el propósito de protegerse de una eventual desvalorización del dólar estadounidense.

Ambos fenómenos, combinados con una demanda internacional muy activa tanto en términos alimenticios como energéticos, garantizan un escenario de precios alcistas para los valores de referencia del mercado estadounidense CME Group.

Al martes 28 de diciembre –según los últimos datos publicados por la Commodity Futures Trading Commission– los administradores de fondos de inversión agrícolas acumulaban una posición neta de 447.787 contratos de maíz del CME Group (futuros + opciones), el nivel más elevado desde mayo del año pasado.

En tanto, en soja las posiciones netas sumaban al 28 de diciembre 126.443 contratos, el nivel más alto desde mediados de junio de 2021. Las operaciones se difunden con retraso para evitar que tal información impacte en las cotizaciones de granos.

Las posiciones netas surgen de la diferencia entre las posiciones compradas (“long”, que fijan un precio techo y por ende apuestan a un mercado alcista) y las posiciones vendidas (“short”, que fijan un precio piso y por lo tanto apuestan a un mercado bajista).