Los precios de los contratos futuros de maíz en el CME Group tendieron a estabilizarse hacia fines de esta semana luego de que los operadores especulativos dejaran de liquidar posiciones a dos manos para asegurar utilidades.

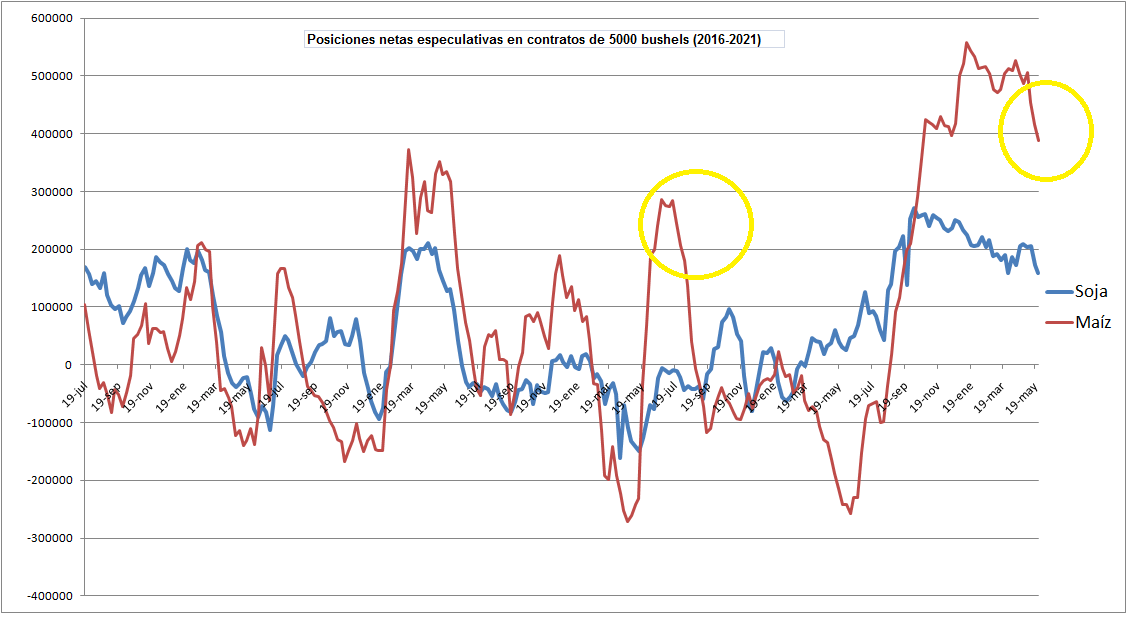

Al martes pasado –según los últimos datos publicados hoy viernes por la Commodity Futures Trading Commission– los administradores de “hedge funds” tenían una posición neta de 387.971 contratos de maíz (futuros + opciones), mientras que en el caso de la soja era de 158.585 contratos.

Hasta ese momento –las posiciones netas son informadas con tres días se atraso para que esa información no interfiera en las cotizaciones del momento– los administradores de fondos de inversión seguían liquidando posiciones, aunque posteriormente fueron sacando el pie del acelerador.

La ventas masivas de posiciones de maíz, instrumentadas en las últimas dos semanas para capturar ganancias, terminaron arrastrando también a la baja a los contratos de trigo y de soja.

El hecho de que los fondos de inversión contasen con altísimas posiciones netas compradas en contratos de maíz, agravó el proceso bajista, dado que era muy grande la “mochila” de contratos que debían liquidar para asegurar utilidades antes de que la tendencia del mercado se revierta.

La última vez que un fenómeno similar ocurrió en el mercado fue en el primer tramo de 2019, cuando en el mes de junio operadores comenzaron a construir apuestas “alcistas” en contratos de maíz del CME Group ante la perspectiva de un falla de la cosecha estadounidense del cereal por excesos hídricos. Cuando hacia fines de julio comenzó a resultar evidente que ese escenario no se cumpliría, los administradores de fondos agrícolas liquidaron rápidamente todas las posiciones compradas.

El contrato Maíz Julio 2021 CME Group terminó hoy en 258,5 u$s/tonelada versus 259,6 u$s/tonelada el viernes de la semana pasada, al tiempo que el contrato Soja Julio 2021 finalizó hoy en 562,3 u$s/tonelada contra 560,8 u$s/tonelada una semana atrás.

Las posiciones netas surgen de la diferencia entre las posiciones compradas (“long”, que fijan un precio techo y por ende apuestan a un mercado alcista) y las posiciones vendidas (“short”, que fijan un precio piso y por lo tanto apuestan a un mercado bajista).